手术机器人凭借精准、微创、可远程操控等优势,可解决医生、患者、医院端临床痛点,未来有望成为微创手术的常用工具。根据Frost & Sullivan数据,2021年手术机器人全球市场规模超100亿美元,预计到2026年将达325亿美元;国内行业起步较晚,2021年市场规模仅42亿元,随着配置证政策逐步放松以及纳入医保范围增加,未来手术机器人使用渗透率有望提升,预计2026年市场规模将达260亿元,2021-2026年CAGR为44%。

手术机器人技术壁垒高,进入难度大,全球范围内以达芬奇一家独大,2021年达芬奇在整个手术机器人行业市占率55%,在腔镜机器人市占率92%。经过不断技术积累,近年来国内厂家产品陆续面世,进入密集获批上市阶段,随着不断拓展临床适应症和市场推广,国产手术机器人有望打破进口垄断的局面,迎来商业化快速发展。

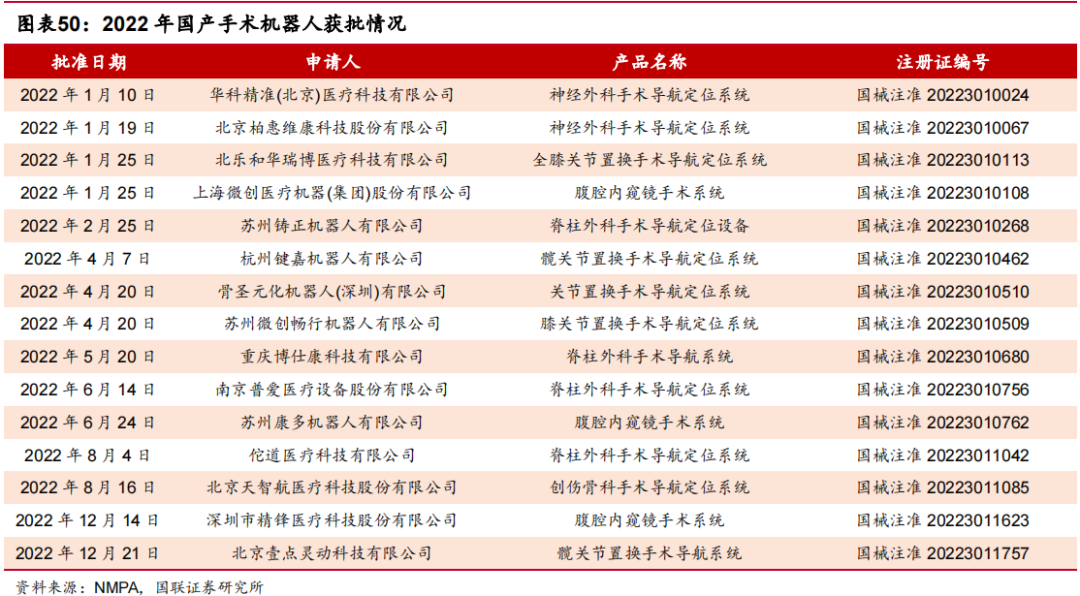

手术机器人商业化应用依赖大量临床试验的积累、医生操作习惯的认可,因此具有先发优势的企业将保持领先地位。而进展最快的腔镜和骨科机器人是关注的重点,2022年获批的15款手术机器人中,包括3款腔镜、10款骨科。腔镜机器人:关注平台化布局的微创机器人、思哲睿,以及具备差异化创新能力的精锋医疗、术锐机器人等;骨科机器人:关注深耕行业多年、全产品布局的天智航,以及发展快速的键嘉医疗。

微创机器人(2252):

国内布局最全、最具潜力的手术机器人公司,2022年商业化元年,随着多款产品上市并在国内外形成销售,成长空间大。我们预计公司2023-2025年收入分别为2.28/6.15/13.09亿元,增速分别为956%/170%/113%,对应PS分别为81/30/14倍。根据DCF估值,我们测算得到公司目标价29.95港元,首次覆盖,给予“买入”评级。

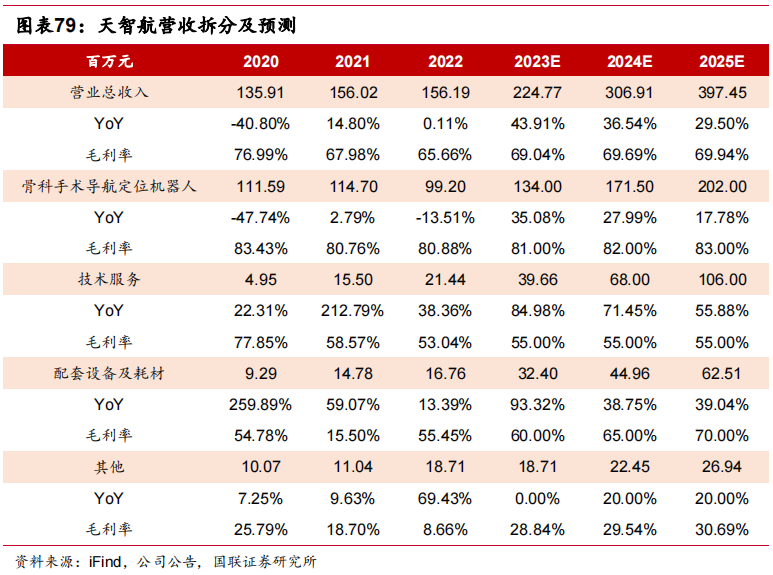

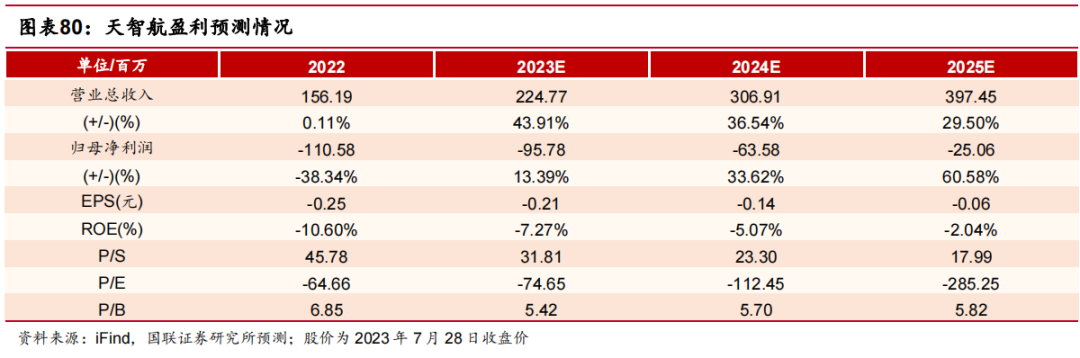

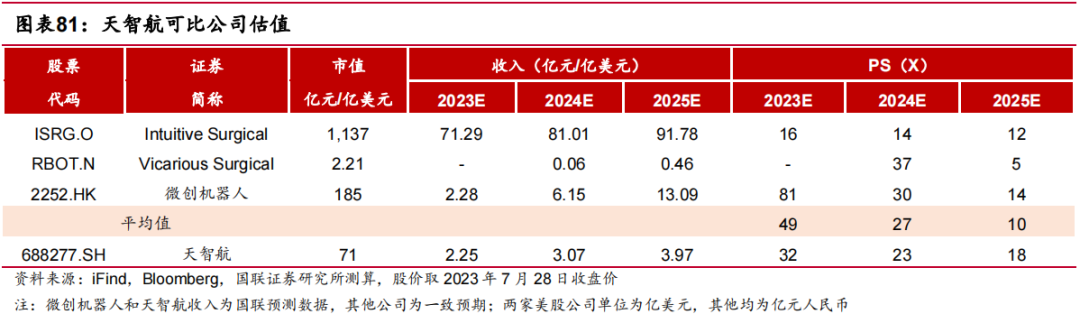

天智航(688277):

专注骨科手术机器人十余年,近年机器人手术量快速提升,同时积极推进购买技术服务模式,有望提升盈利能力和经营稳定性。我们预计公司2023-2025年收入分别为2.25/3.07/3.97亿元,增速分别为44%/37%/30%,对应PS分别为32/23/18倍。参考可比公司估值,我们给予公司2024年27倍PS,目标价18.10元,首次覆盖,给予“增持”评级。

风险提示

机器人辅助手术纳入医保不及预期风险;商业化拓展不及预期风险;相关公司持续亏损风险;市场竞争加剧风险。

手术机器人属于高精尖的医疗设备,长期处于被海外垄断的局面,近年来国产企业通过不断研发创新,产品陆续获批上市,国产手术机器人有望迎来商业化阶段。

最近两年国产手术机器人呈产品加速获批的趋势,2022年就有15款产品获得NMPA注册证;近期十四五规划进一步放宽腔镜机器人的配置数量,行业空间得以扩容;同时多家公司即将上市,市场关注度高,赛道即将初具规模。基于以上因素我们对手术机器人行业的细分市场、公司及商业模式进行了梳理。

市场认为,医院更愿意配置达芬奇等进口手术机器人,国产发展受限。我们认为,随着设备不断装机、机器人辅助手术(RAS)渗透率提升,国产品牌未来将以性价比优势抢占国内市场。早期医院配置机器人需考虑临床验证、对学术实力的提升;随着配置门槛降低、RAS纳入医保收费,更多需求来自基层,需要更多考虑商业模式,而国产产品设备和耗材均更具性价比优势,有望以此抢占广阔下沉市场。

1)手术机器人目前仍处于发展初期,未来成长空间广阔。

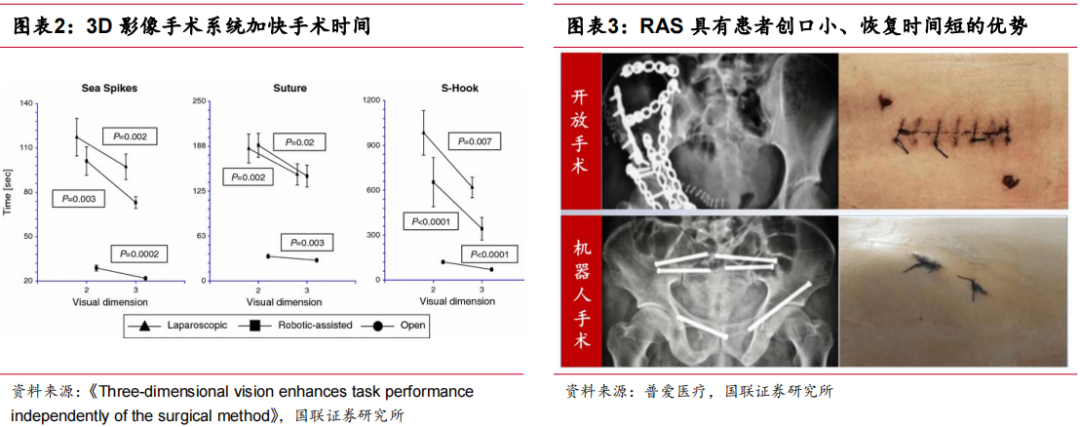

2021年全球RAS渗透率仅为3.1%,到2030年有望提升至14.6%;而国内渗透率更低,2021年腔镜、骨科关节、骨科创伤和脊柱RAS渗透率分别为0.7%、0.3%、0.1%,提升空间大。

2)国产性能追赶,凭借性价比优势有望打破进口垄断局面。

国内公司已经初步实现性能追赶,2022年首台国产腔镜机器人图迈实现商业化装机,在新兴的单孔腔镜机器人等领域国产企业甚至有望领先。

3)先发公司将积累明显优势。

参考达芬奇复盘,其系统装机逐年增加,手术量亦随之快速提升,在全球范围内形成临床验证的壁垒,使其他参与者很难获得大规模装机。国内市场相对初期,产品获批、临床验证、商业推广节奏快的公司将抢占更多市场。

手术操作的发展距今已有200年历史,整体经历了从传统开放手术、微创手术向机器人辅助手术演变的阶段。手术机器人是多学科融合的医疗器械,涵盖医学、力学、材料学、计算机图形学、计算机科学、数学分析、人工智能及机器人等多个领域,能够实现手术的微创化、精准化和智能化。

手术机器人延伸了人眼人手的极限,为外科手术带来新可能。

随着外科手术的复杂程度和患者对高精度、低损伤、舒适化的需求不断提高,依赖于医生手、眼的传统手术形式面临着难以克服的瓶颈。机器人辅助手术(robot-assisted surgery,RAS)能够延伸医生观察和操作的极限,为外科手术带来新可能,解决医生、患者、医院端的临床痛点。

-

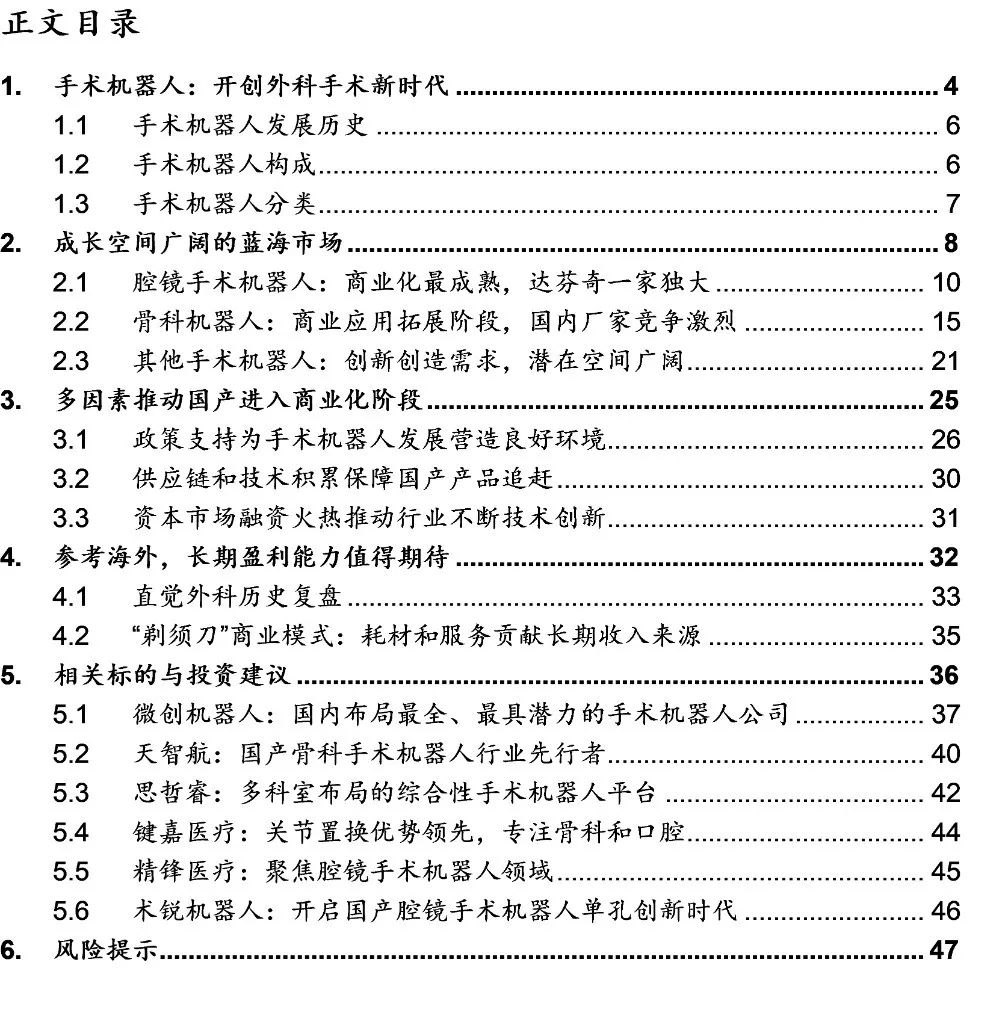

医生端:高精、减压、稳定的优质手术助手。

1)3D影像技术允许手术部位放大10~15倍,延伸“人眼”的极限;2)手术机器人的定位精度均在毫米级别;3)手术时间短,减少医生体力消耗,减少因疲劳等原因带来的手部震颤;4)缩短学习曲线。

-

患者端:手术创口小、恢复时间快、出血量少且术中后疼痛减轻。

与传统开放性外科手术相比,手术机器人具有精准、微创的优势:1)创口在1~2 cm左右(传统手术为10~20 cm),出血量降低95%以上;2)住院时间减少,再次入院几率降低。

-

医院端:有助于破解医疗资源不充分、不平衡难题。

1)机器人辅助手术可以配备更少的医护人员,提高手术效率;2)通过远程操作助力医疗机构、医疗人员分布不均问题。

机器人辅助手术未来渗透率提升空间大。

随着直觉外科达芬奇为代表的产品逐步面世,外科手术进入3.0时代,美国68%的手术可以由机器人辅助完成,但其渗透率仍低于4%。据Frost & Sullivan预测,2021年全球机器人辅助手术仅占全球手术量的3.1%,随着技术突破产品升级和认可度提升,全球机器人辅助手术比例有望于2030年提升至14.6%。

手术机器人是医学工程技术的集大成者,集临床医学、生物力学、机械学、计算机科学、微电子学等诸多学科为一体,通过清晰的成像系统和灵活的机械臂,协助医生实施复杂、精确的外科手术,完成术中定位、切断、穿刺、止血、缝合等操作,属于III类医疗器械。

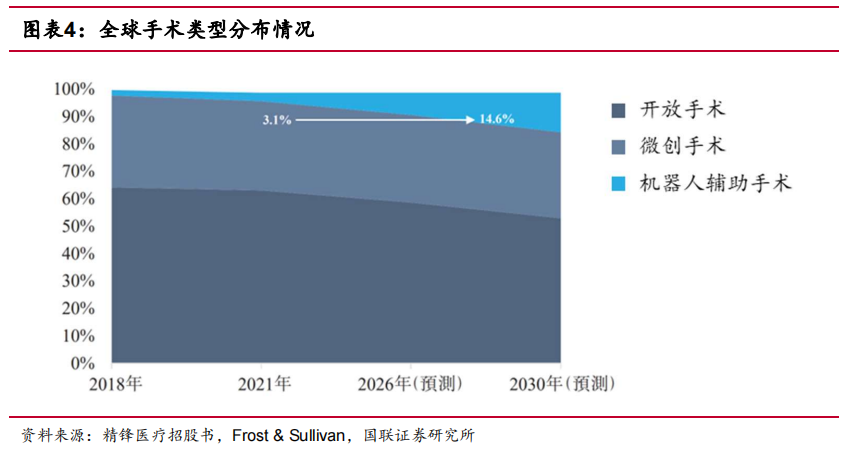

1985年洛杉矶医院的医生利用工业机械臂Puma560完成了神经外科脑部活检手术,被认为是机器人辅助外科手术的开端。2000年直觉外科的达芬奇手术系统获CE、FDA批准上市,为全球医疗机器人行业的一个转折点。随后,手术机器人领域迎来发展新高潮。目前直觉外科已在全球腹腔镜市场形成行业垄断地位,海外巨头美敦力、强生等纷纷布局手术机器人领域。

国产品牌已进入产品获证密集期,有望进入快速商业化阶段。中国在手术机器人领域的探索始于20世纪90年代初,研发和制造进度滞后美国10余年。近年来实现快速发展,2021共有6款产品获批,2022年共有15款手术机器人获批NMPA,有望克服国外技术垄断,实现高端医疗设备国产化。

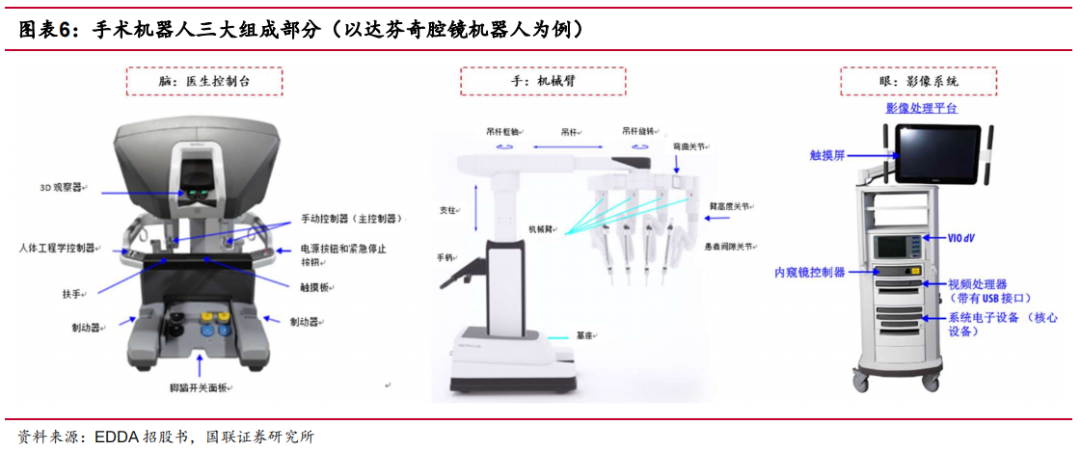

1.2 手术机器人构成

手术机器人由信息接收系统、中枢处理系统和操作执行系统三大部分组成。外科手术医生通过控制台远程控制连接在机械臂上的手术器械完成加压、切割、凝血、解剖、缝合及操控组织等手术步骤。

1)信息接收系统:

通过智能感知图像、力、空间等,分别形成视觉、触觉、位置觉等,形成3D影像平台为医生提供具有沉浸感且清晰细致的解剖组织结构图像。

2)中枢处理系统:

根据医生经验数据和算法规则,将指令转换为动作的中转站。

3)操作执行系统:

指机械臂接收来自中枢处理系统的指令后,能够代替人手实现抓持、钳夹、缝合等各项手术操作,主刀医生无需与病人进行直接操作,比人手的活动自由度更广且造成创口更小。

1.3 手术机器人分类

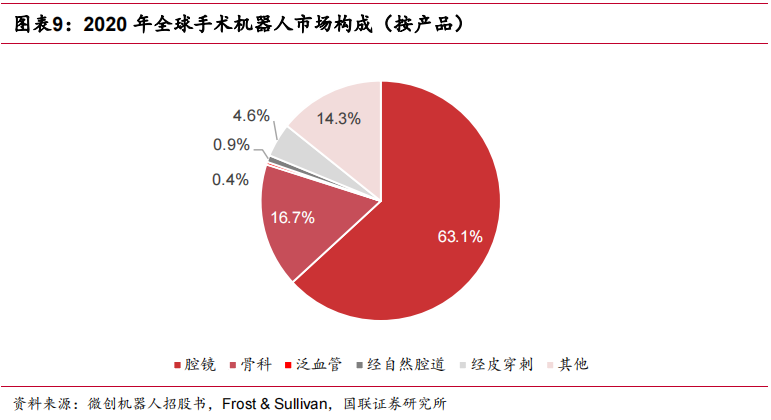

按照临床应用领域可将手术机器人分为腹腔镜手术机器人、骨科手术机器人、经皮穿刺手术机器人、泛血管手术机器人、经自然腔道手术机器人和其他(如神经外科)手术机器人共6大类。从产品和技术发展成熟度看,腹腔镜手术机器人和骨科机器人相对更为成熟,市场渗透率较高,而其它领域相对空白,仍有很大的发展空间。

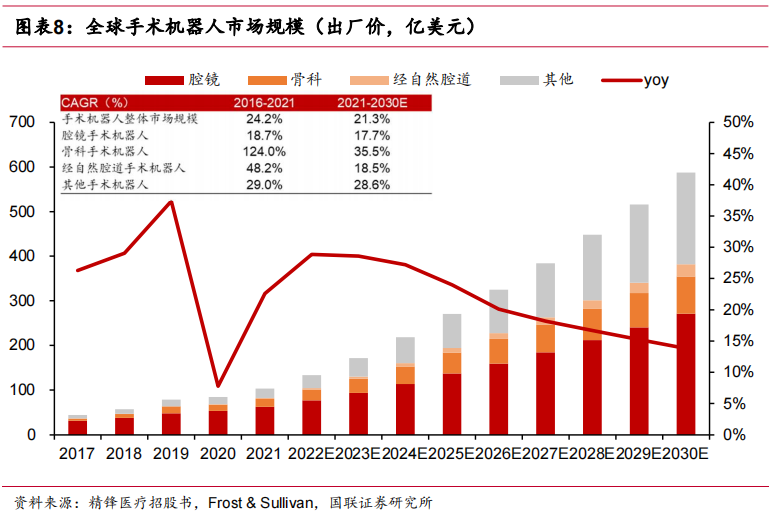

全球手术机器人市场实现快速增长。受人口老龄化、政策支持及新兴技术发展等因素推动,手术机器人需求不断提升。全球手术机器人市场从2016年的35亿美元增加至2021年的104亿美元,年复合增速为24.2%。预计2030年整体市场规模将达587亿美元,2021-2030年的CAGR为21.3%,依然保持较快增长。

腔镜手术机器人和骨科手术机器人为主要构成部分,在全球范围合计占据80%市场规模,由于腔镜机器人商业化较为成熟,目前市场份额远高于其他类型手术机器人。预计未来骨科手术机器人增速有望超过腔镜手术机器人。

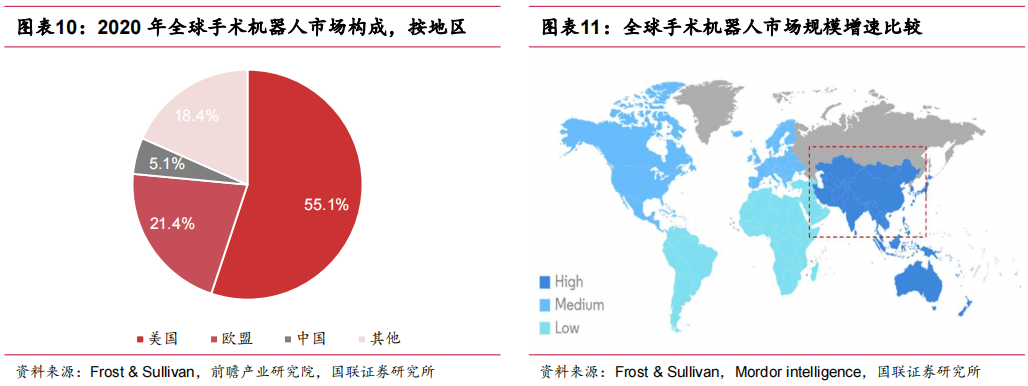

欧美市场较成熟,亚太市场有望迎来快速增长。美国、欧盟等地区手术机器人市场相对成熟,市场占比较高,达76.5%,预计未来将保持平稳增长。中东、南美、非洲等较为落后的地区市场增速预计将维持较低水平;亚太地区对手术机器人有高需求,有望成为手术机器人增长最快的区域。

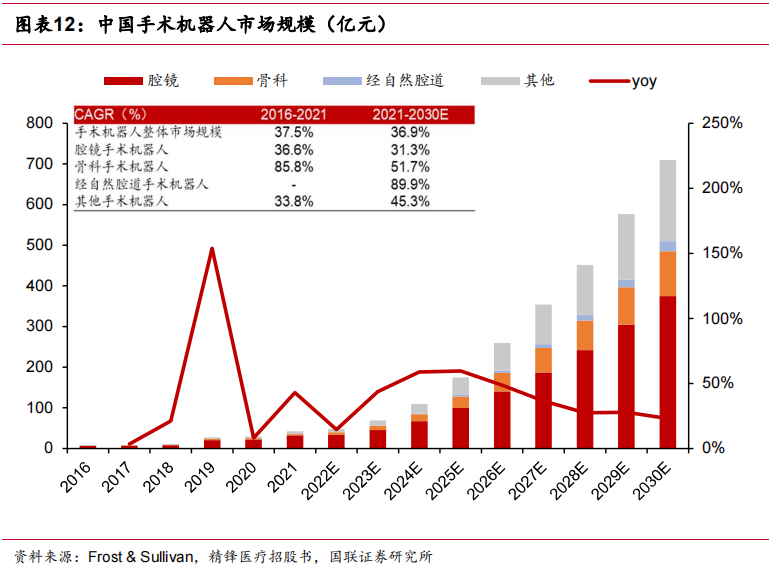

中国手术机器人市场增速快于全球。据Frost & Sullivan数据,中国市场规模从2016年的8.54亿元增长至2021年的41.93亿元,年复合增速为37.5%,增速快于全球市场的24.2%。预计中国市场规模到2030年将达709.52亿元,2021-2023年的CAGR为36.9%,维持高速增长态势。

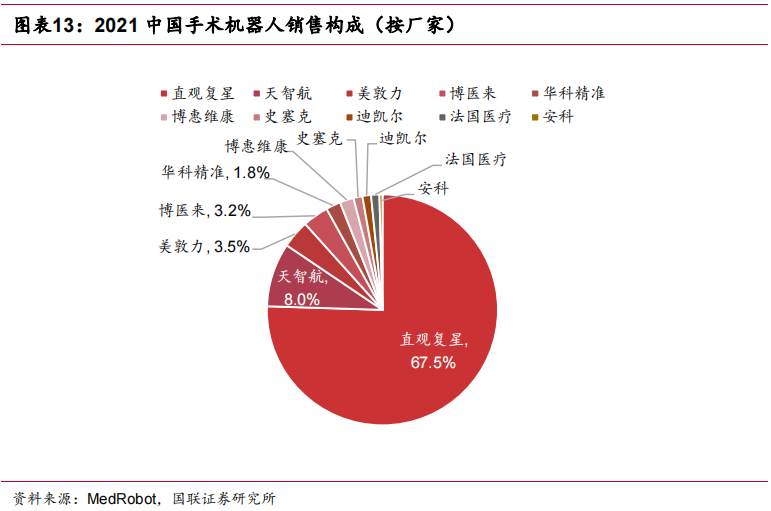

国内手术机器人市场呈“一超多强”格局,国产品牌崭露头角。直观复星(达芬奇腔将手术机器人系列)独占龙头,占2021年国内手术机器人销售额(已统计)67.52%。国外品牌销售额总计13.85亿,约占中国市场的85.5%。国内品牌以天智航领衔,总销售额为2.37亿,占比14.6%,同时也涌现一批新兴的创新型公司,如微创机器人、华科精准等。

2.1 腔镜手术机器人:商业化最成熟,达芬奇一家独大

腹腔镜手术机器人是商业成熟度最高、临床应用最广泛的手术机器人。广泛应用于心脏外科、普通外科、泌尿外科、胸外科、肝胆胰外科、胃肠外科、妇科等相关的微创手术,具有手术创口小、操作精度高、灵活性强、重复性好以及不受疲劳和情绪等人体生理因素影响等优点。

手术机器人使用成本高,目前多集中于三甲医院。手术机器人的使用成本包括设备购买、机械臂使用、器械使用和维修费用。以腹腔镜手术为例,传统腹腔镜手术的设备成本为300~400万元,每年设备维修费用约10万元。而腹腔镜手术机器人的设备成本接近2000万元,为传统手术的6~7倍,且每年的维修费用高达150万元,高昂的费用使得其应用多集中于三甲医院。

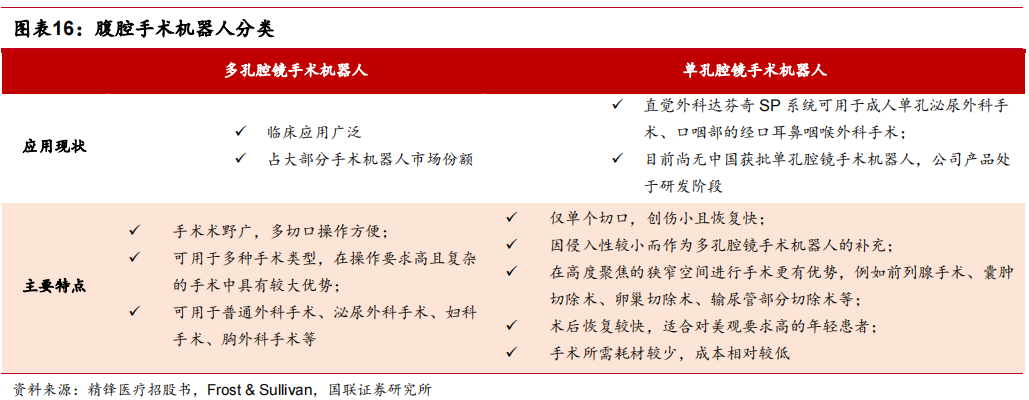

根据机械臂数量可将腔镜手术机器人分为多孔和单孔腔镜手术机器人。多孔腔镜手术机器人具有多个机械臂,手术通过多个孔口进行,手术视野广,在进行操作要求高且复杂手术时具有较大优势。单孔腔镜手术机器人采用单一机械臂,专用于单孔腔镜手术,在高度聚焦的狭窄空间中进行手术更有优势,同时由于其仅为单个手术切口,具有创伤小且恢复快等优点。

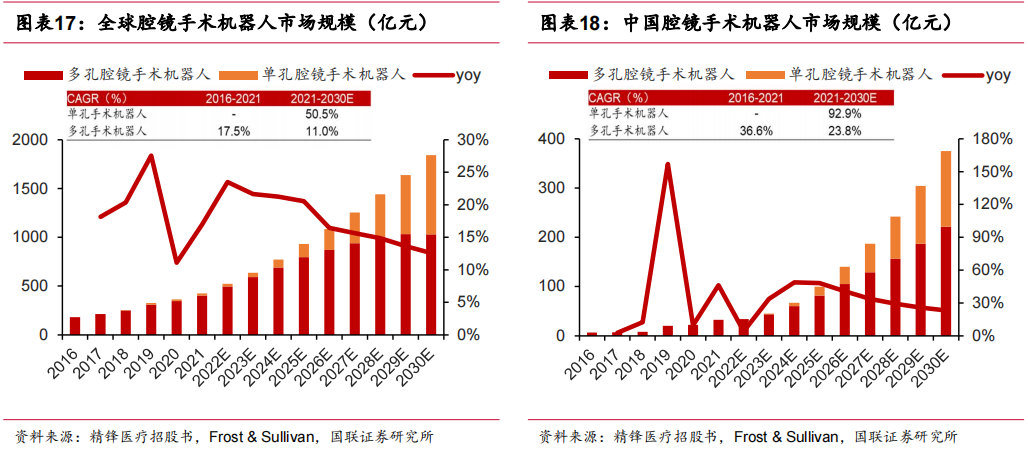

全球腔镜手术机器人市场相对成熟,中国处于快速发展阶段。

据Frost & Sullivan数据,全球腔镜手术机器人市场空间从2016年的180亿元增长至2021年的424亿元,年复合增速为18.7%。预计2030年将达1843亿元,2021-2030年的CAGR为17.7%。随着中国腔镜手术机器人的密集立项和获批,预计中国市场将从2021年的32.4亿元增长至2030年的374.9亿元,年复合增速为31.3%。

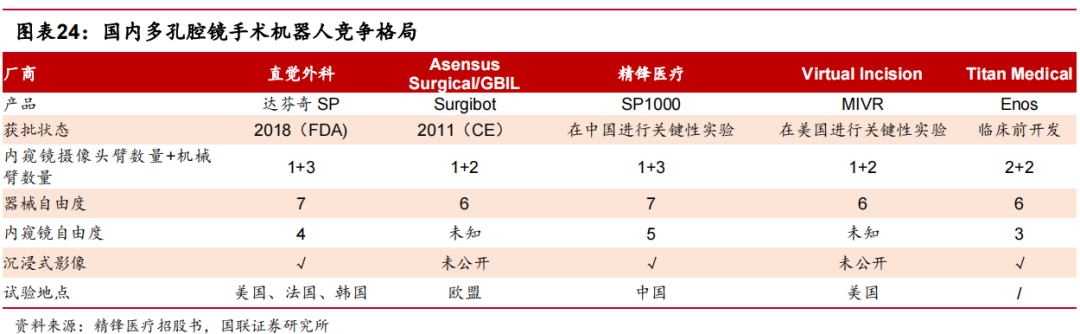

目前腔镜机器人赛道主要集中在多孔腔镜手术机器人领域,单孔占比有望快速提升。

据Frost & Sullivan数据显示,中国多孔腔镜手术机器人的市场规模将从2021年的32.4亿元增长至2030年的221.3亿元,CAGR为23.8%。由于单孔腹腔镜的起步时间较晚,2018年才开始商业化进入市场,预计中国市场规模将从2023年的1.6亿元增长至2030年的153.6亿元,CAGR为92.2%,实现高速增长。

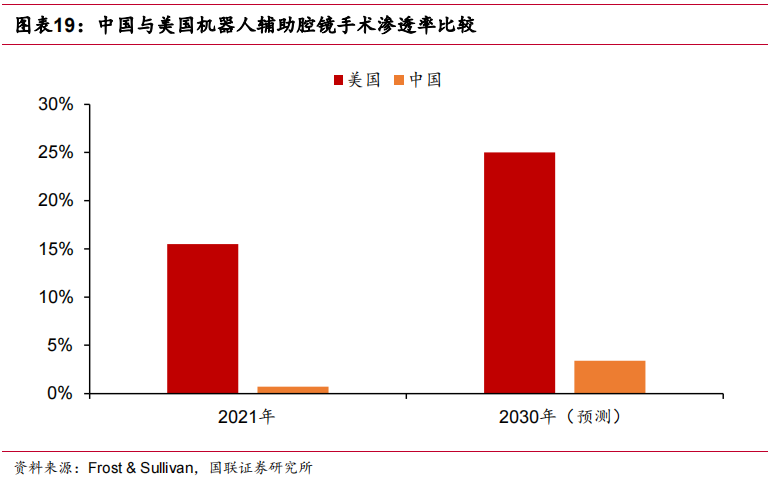

我国机器人辅助腔镜手术渗透率远低于发达国家。2021年腔镜机器人中国的渗透率仅为0.7%,远低于美国的15.50%,预计2030年将提高至3.4%。

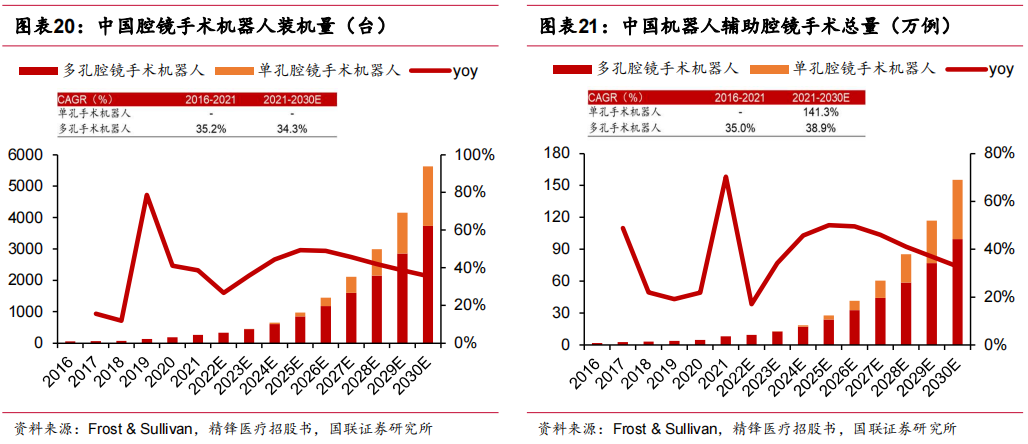

国内腔镜手术机器人装机量呈双位数增长。中国多孔腔镜手术机器人的装机量在2016、2021和2030E年分别为58、262和3732台(2021-2030 CAGR为34.3%),市场潜力大。单孔机器人预计在2023年开始陆续装机,2030年提升至1892台。

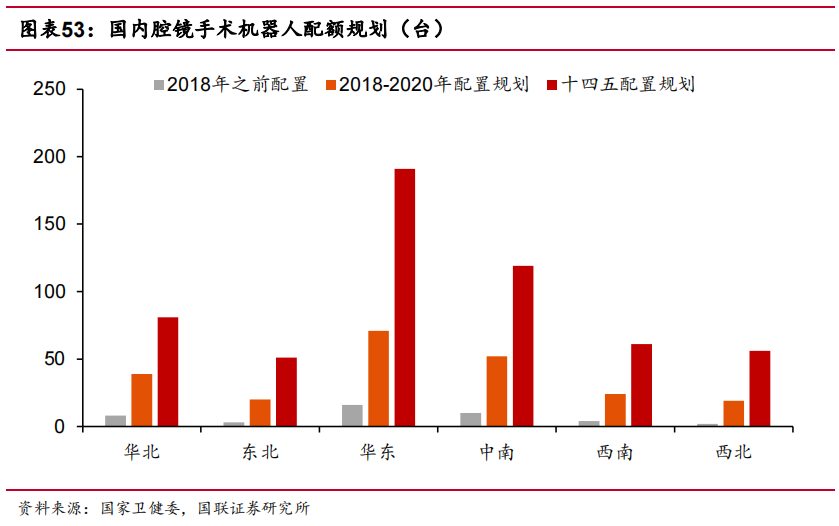

机器人辅助腔镜手术量处于高速发展期。随着国内腹腔镜手术机器人相关政策逐步放松,2018-2020年间腔镜手术机器人的配置证规划数量由43台增至268台,十四五规划数量进一步增加(增至819台),腔镜手术机器人使用渗透率有望进一步提高。同时单孔腔镜机器人也开始获批,有望在未来几年陆续放量。

2.1.1 多孔腹腔镜手术机器人:直觉外科占据绝对龙头地位

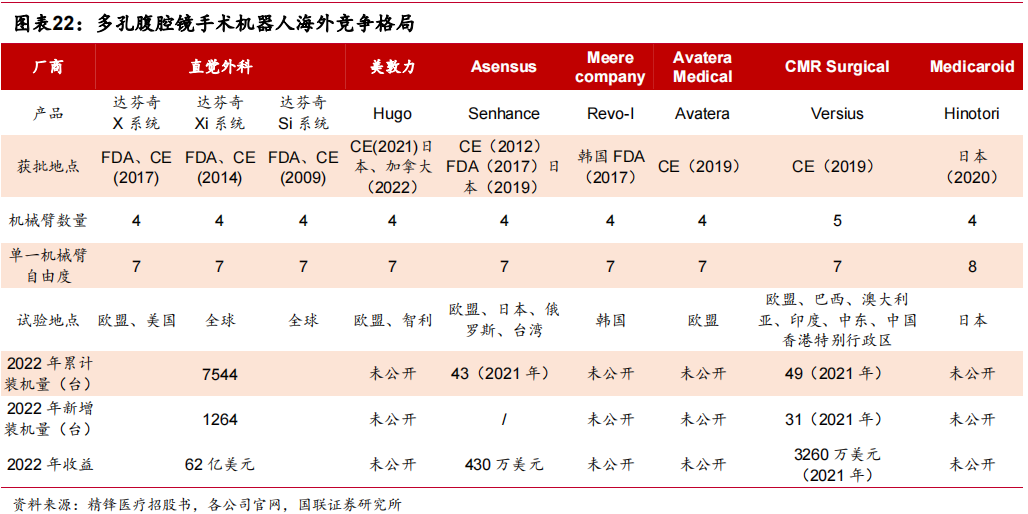

直觉外科的达芬奇手术系统是全球最主要的手术机器人产品。除达芬奇SP手术系统属于单孔腔镜手术机器人外,其余3款达芬奇系列(X、Xi、Si)均为多孔腔镜手术机器人。截至2022年底海外已有10款产品获得多孔腔镜机器人获得上市批准。

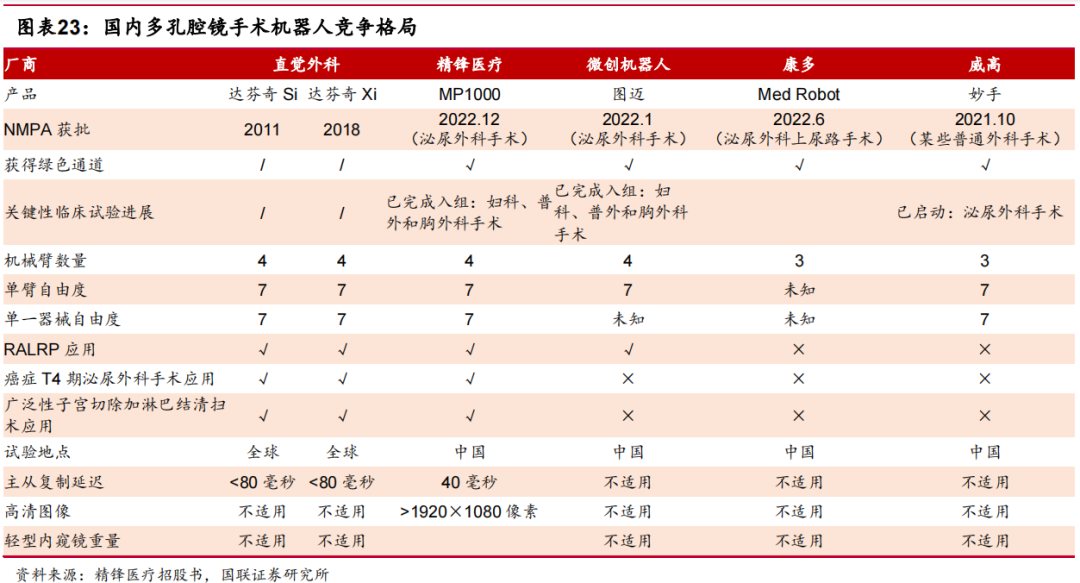

近年国产多孔腹腔镜手术机器人密集获批。2018年开始,达芬奇手术机器人的第一批专利保护期陆续到期,众多海外、国内企业涌入腔镜手术机器人赛道。目前国内获批的多孔腔镜手术机器人有:直觉外科的“达芬奇Si、Xi系列”、精锋医疗“MP1000”、微创机器人“图迈”、思哲睿的“康多”和威高的“妙手”,国产品牌大多在2021-2022年获得产品注册证,正处于拓展临床试验阶段。

2.1.2 单孔腹腔镜手术机器人:术锐有望实现国内领先

单孔手术机器人有独特优势,应用前景广阔。单孔腔镜手术机器人具有创伤小、疼痛小、费用低、美容效果突出的优点。由于技术难度较多孔腔镜更高,目前海外仅有两家企业产品获批,其他厂家仍处于临床研究阶段,竞争格局良好。

据Frost & Sullivan预测,2023-2030年,国内单孔腔镜手术机器人的装机量将从9台增长至1892台(CAGR为114.7%)。目前仅有直觉外科的达芬奇SP系统成功实现商业化,2023年Q1装机量为130台。国内术锐单孔腔镜机器人于2023年6月20日获得NMPA创新产品认证,是中国首款、全球第二款在售的单孔手术机器人,是全球首款单孔蛇形臂手术机器人。

2.2

骨科机器人:商业应用拓展阶段,国内厂家竞争激烈

骨科手术机器人始于20世纪90年代初,最早发源于美国,并引起国际的研发热潮,海外巨头通过收并购方式快速进入该领域。同时随着技术发展,产品性能不断提升,治疗适应症也从髋关节逐步拓宽至膝关节、脊柱等部位。我国的骨科手术机器人研究始于2002年,2016年由天智航自研的首台国产骨科手术机器人获批上市,也标志着我国逐步突破骨科机器人的核心技术,与国际接轨。

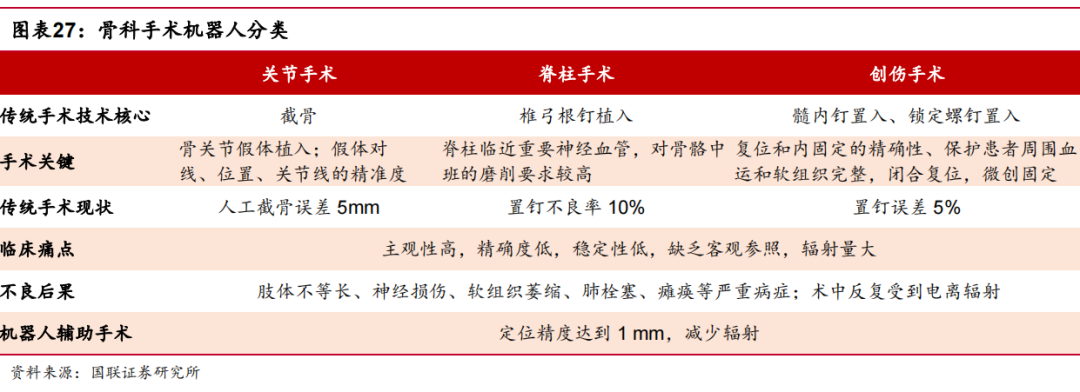

骨科手术机器人主要应用于脊柱、创伤和关节手术的术前规划和导航定位。根据骨科常见的疾病类型分为关节型、脊柱型、骨创伤型。在手术过程中,其辅助定位精度可达到1 mm,有效解决传统手术精确度低、稳定性低等临床痛点。目前即使在骨科手术机器人的协助下,敲钉等侵入人体的手术动作仍需医生直接参与,关键技术(如机械系统、图像导航、人机交互等)也并未涉及远程系统,未来产品可能朝向半主动和主动发展。

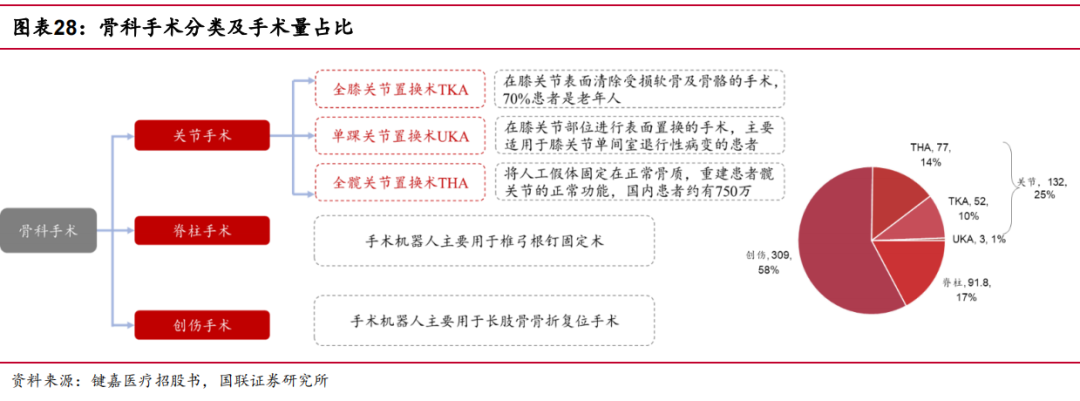

创伤手术为骨科手术最大细分领域。2021年中国骨科手术量为532.8万例,其中创伤手术量占比最高,达58%,其次为关节手术(25%)和脊柱手术(17%)。

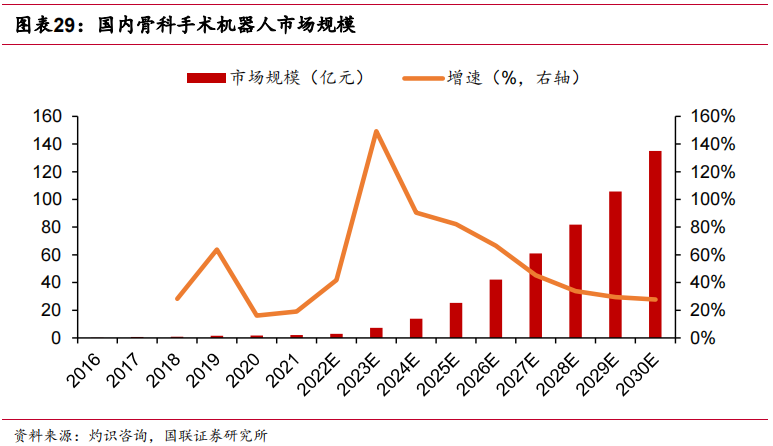

未来中国骨科手术机器人有望保持高速增长。中国骨科手术机器人的市场空间从2016年的0.17亿元增长至2021年的2.06亿元,年复合增速为64.9%。预计2026年达42.05亿元,2021-2026的CAGR为82.8%。

近年来,国内骨科手术机器人发展迅猛,主要厂商有天智航、键嘉、微创医疗等。脊柱、关节等手术机器人领域已有多个国内厂家获批注册证。鉴于创伤手术的复杂性,目前创伤手术机器人产品相对于脊柱和关节仍较少。

2.2.1 关节置换手术机器人:患者基数大、渗透率低的潜力市场

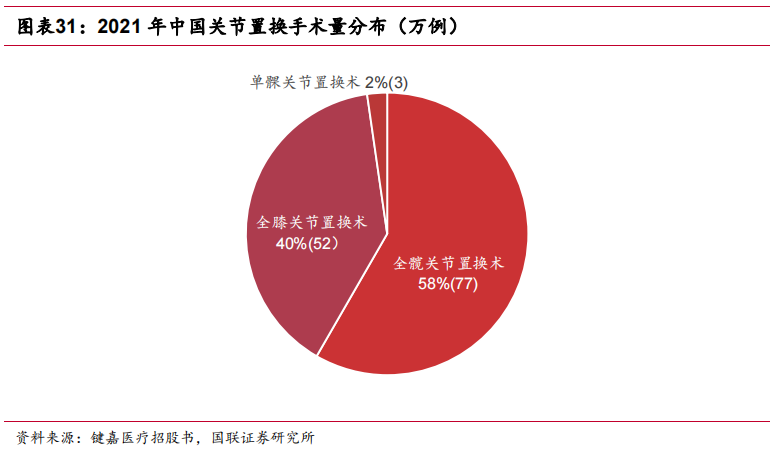

根据手术位置可将关节置换手术分类为全髋关节置换术(THA)、全膝关节置换术(TKA)和单髁关节置换术(UKA),其中全髋关节置换术占比最高,为58%,其次为全膝关节置换术(40%)和单踝关节置换术(2%),分别对应手术量为77、52和3万例。

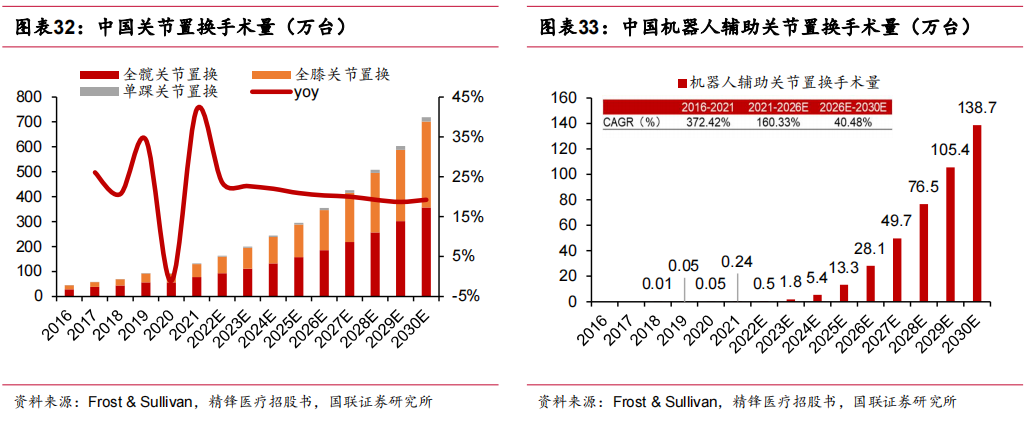

我国关节置换需求较大,未来手术量有望持续提升。2020年膝关节炎和髋关节炎的患病人口约1810万人。但目前机器人辅助手术渗透率较低,2021年仅为0.3%。预计我国机器人辅助关节置换手术量将从2021年的0.24万例增长至2026年的28.14万例,年复合增长率160.33%。

与腔镜手术机器人领域的直觉外科长期处于绝对垄断领域不同,关节手术机器人领域呈现出多强角力的局势,国外布局关节手术机器人赛道的公司有史赛克、强生、捷迈邦美、施乐辉、美敦力等。国内多数处于发展初期,如天智航、微创医疗、威高集团、罗森博特、三坛医疗等。

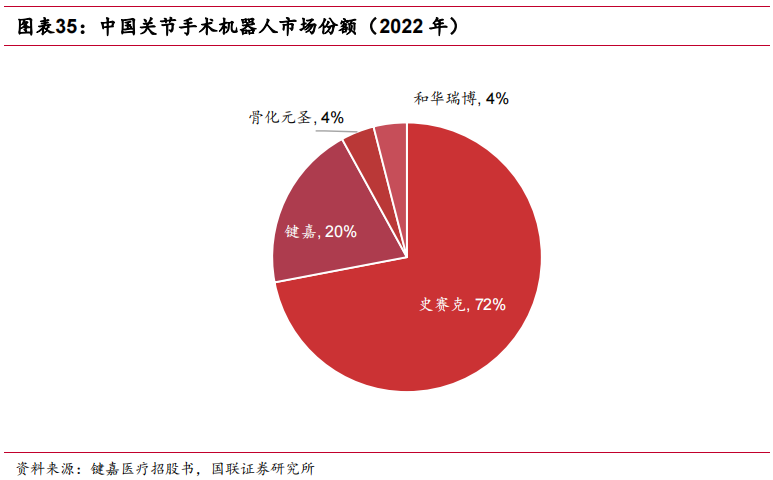

虽然中国关节手术机器人市场仍被国际巨头史赛克所垄断,占据72%市场份额。但随着国产关节手术机器人获批上市,键嘉、骨化元圣和和华瑞博等国产厂家有望迎来新发展机遇,逐步打破国外垄断局面。

2.2.2 脊柱手术机器人:难度较高,竞争者较少

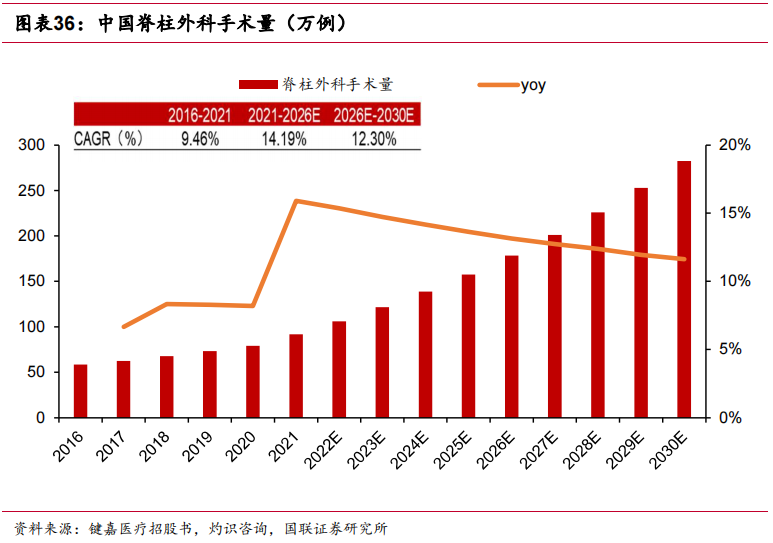

我国脊柱手术量不断上升,天智航一家独大。受人口老龄化等因素影响,脊柱疾病发病率逐年上升。中国脊柱外科手术量从2016年的58.5万台增长至2021年的91.8万台,年复合增速为9.46%。预计2026将达178.3万台,2021-2026的CAGR为14.19%。

国产处于世界领先水平。目前国内外布局该赛道的厂家并不多,我国仅有三款产品获批,且两款集中于2021-2022年,脊柱手术机器人迎来发展机遇。同时国产厂家天智航产品的定位精度可达1 mm,优于MAZOR Robotics、MEDTECH等国际厂家,技术水平领先。

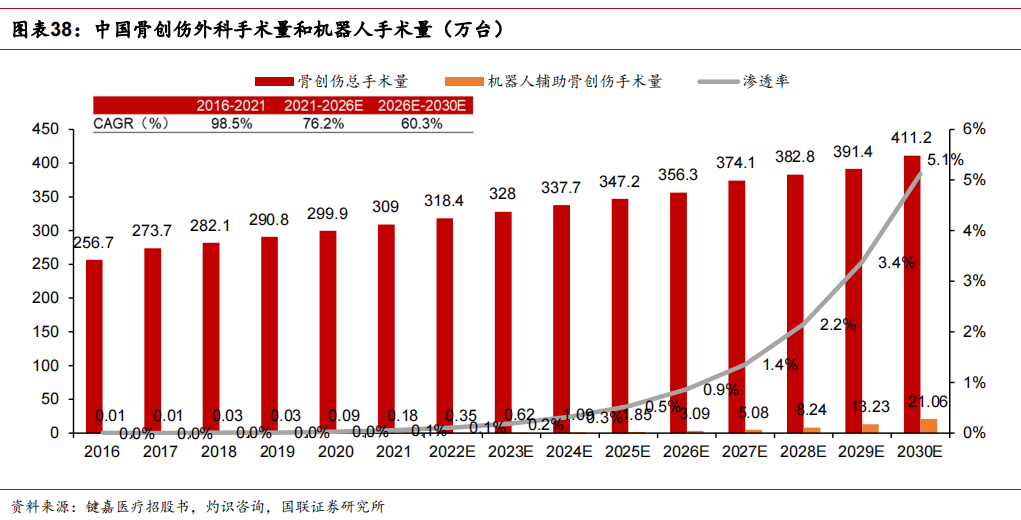

2.2.3 创伤手术机器人:骨创伤手术量基数大,仅有天智航布局

虽然骨创伤手术量大,但由于骨折手术分型多样,手术需求复杂,创伤手术机器人尚未开展较多的临床应用与推广。目前我国机器人辅助骨创伤手术量仍较低,渗透率低于0.5%。未来随着创伤手术机器人的获批上市,预计我国机器人辅助骨创伤手术量将从2021年的0.18万台增长至2026年的3.09万台,年复合增速为76.2%,预计2030年达21.06万台。

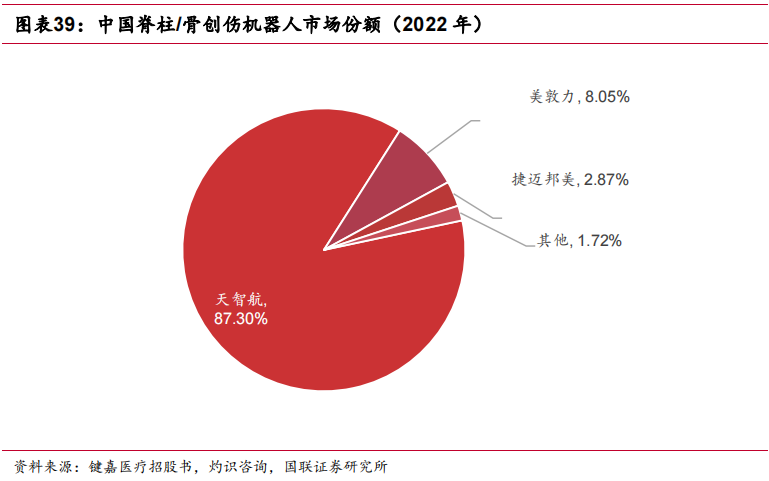

我国脊柱/骨创伤机器人市场呈现“一家独大”局面,天智航占据87.5%市场份额,美敦力和捷迈邦美市场占比分别为8.05%和2.87%。

2.3

其他手术机器人:创新创造需求,潜在空间广阔

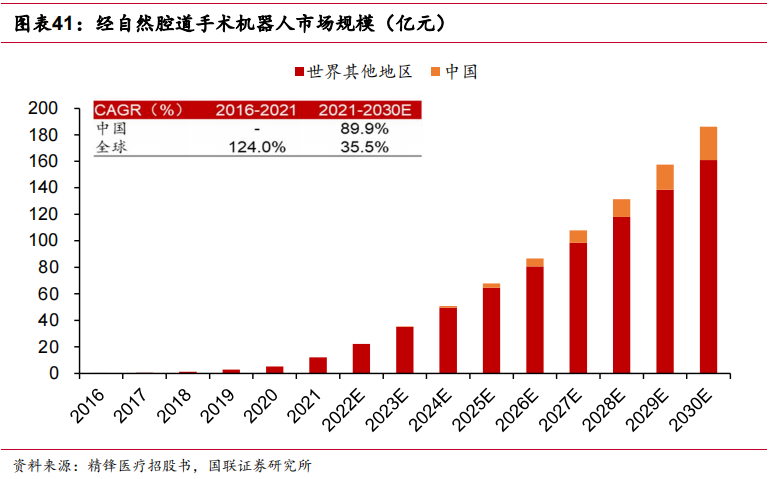

2.3.1 经自然腔道机器人:市场增速最快的细分赛道,国内市场仍为空白

经自然腔道手术机器人指通过人体口腔、肛门、支气管、尿道等自然腔体进行的手术,主要应用于支气管镜检查、胃肠镜及尿道镜检查与治疗等。其不仅拥有微创手术的优点,同时还拥有使疤痕减至最轻、麻醉要求较低、减轻疼痛、恢复时间较短以及减低发生伤口相关并发症的机率等潜在优势。

自然腔道手术机器人为全球手术机器人市场中增长最快的细分赛道。2021年全球经自然腔道手术机器人市场规模为12.07亿元,2021-2030E年复合增长率为35.5%。据Frost & Sullivan预测,2023-2030年中国经自然腔道手术机器人市场份额将从0.28亿元增长至25.13亿元(CAGR为89.9%)。

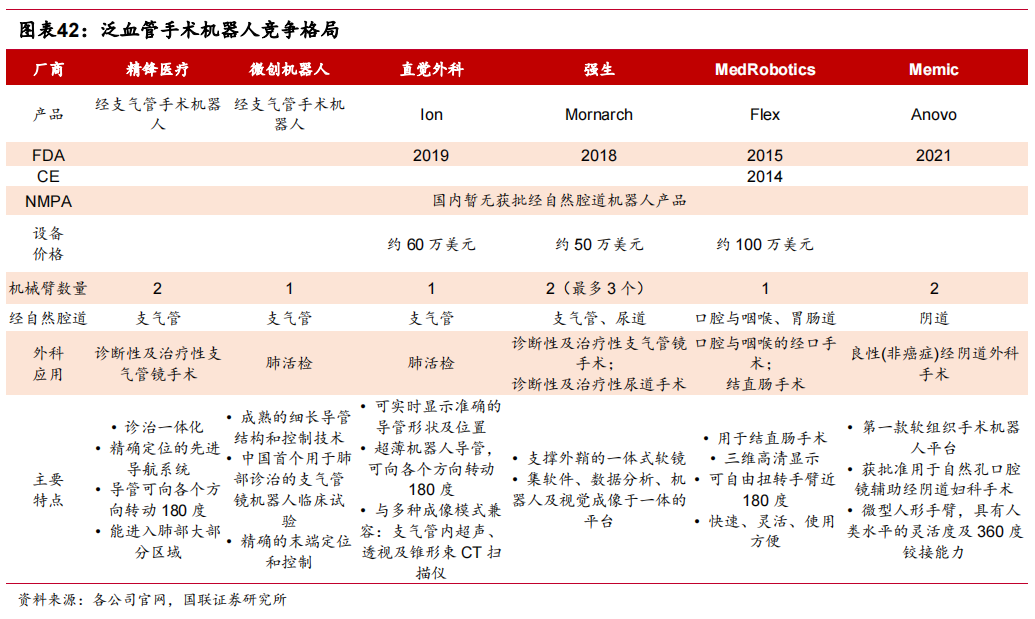

我国市场暂无相关获批产品。目前国外经自然腔道手术机器人市场竞争者主要有直觉外科的Ion、强生的Monarch、MedRobotics的Flex、Anovo。国内厂家也积极布局该赛道,微创机器人经支气管手术机器人正处于临床试验阶段,而精锋医疗支气管镜机器人仍在早期研发阶段。

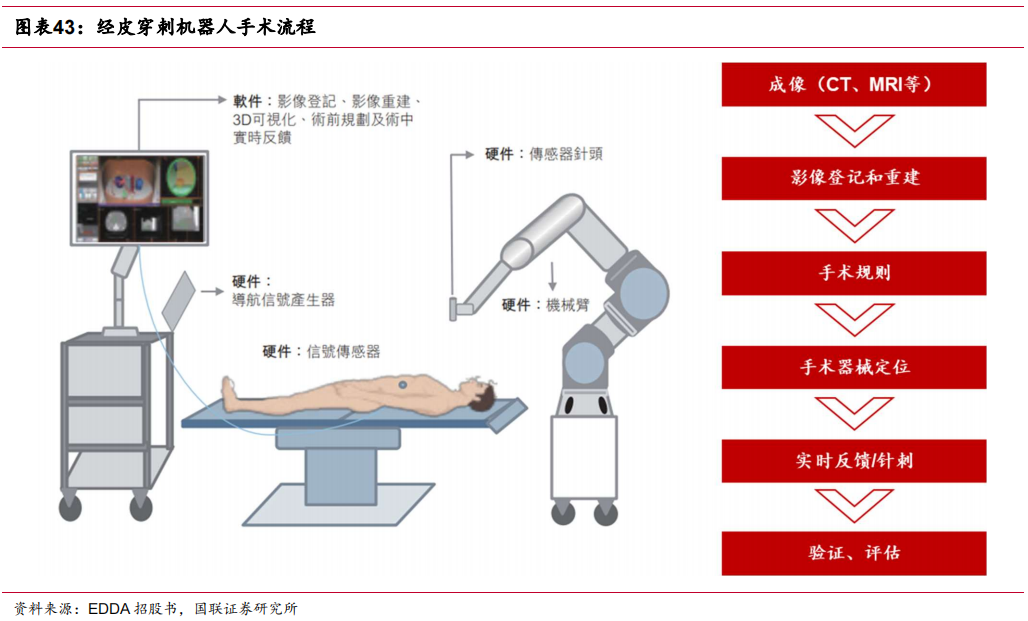

2.3.2 经皮穿刺机器人:我国市场起步慢,参与者少

经皮穿刺手术机器人是指通过MRI、超声、CT等成像技术将目标解剖定位,引导反馈针头达到目标解剖结构,可用于引导各种需要穿刺的介入手术程序中的手术仪器放置。主要技术包括3D重建、空间登记及导航,通过多项智能化技术将目标病变、周围的解剖特征及针位可视化,从而提高手术精密度和准确性。

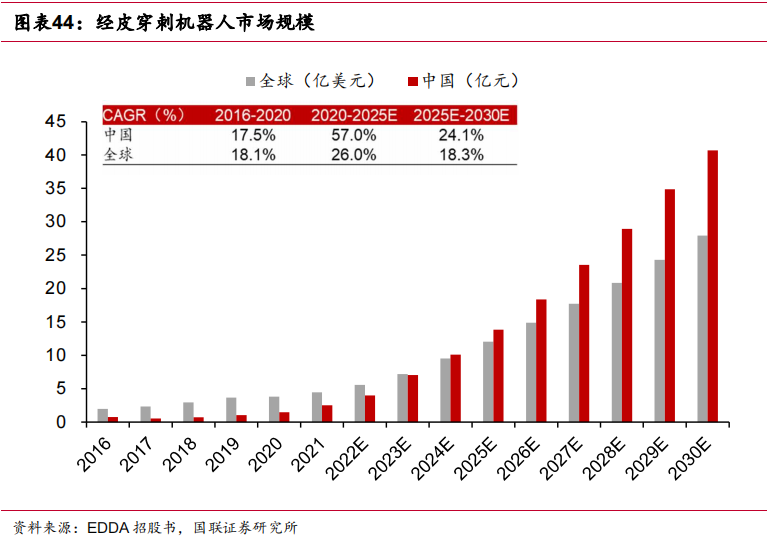

中国经皮手术机器人的市场起步较晚,但发展较快。Frost & Sullivan预测全球经皮手术机器人市场有望从2020年的3.80亿美元增长至2025年的12.04亿美元,年复合增长率为26.0%。中国经皮手术机器人市场有望从2020年的1.4亿元增长至2025年的13.8亿元,年复合增长率为57.0%。

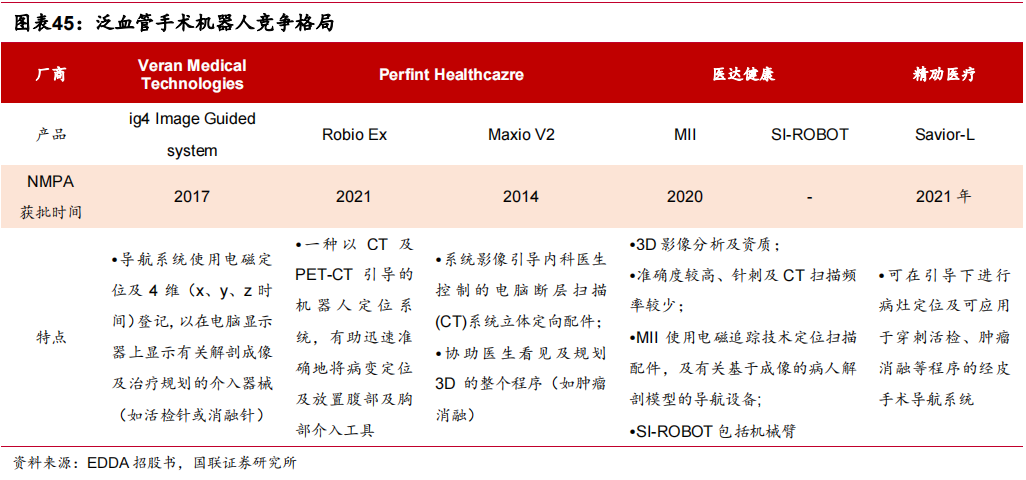

国内市场参与者少。中国仅有四名主要市场参与者,为Veran Medical Technologies,Perfint Healthcare、医达健康EDDA和精劢医疗,共有五款已批准并上市的产品。全球主要产品包括Biobot的Mona Lisa(与微创机器人合作)、NDR的ANT系列(与微创机器人合作)、ISYS的XACT等。

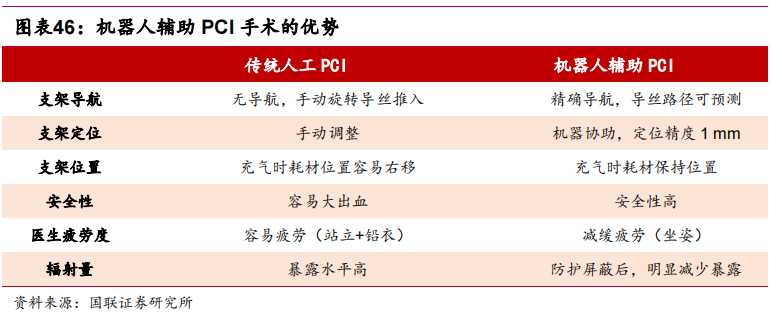

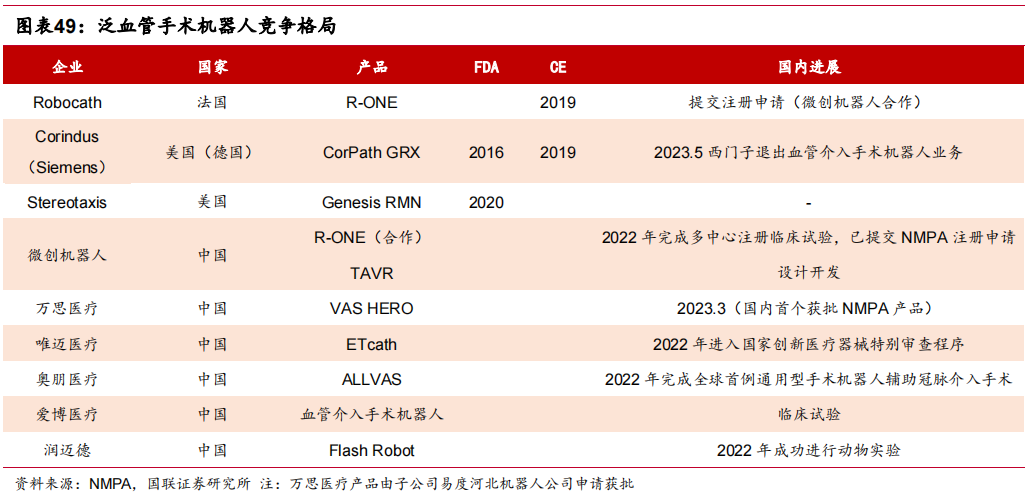

2.3.3 泛血管手术机器人:国内厂家积极布局,暂未有产品获批

泛血管手术机器人用于治疗心脏、脑部或外周血管系统中的血管或相关器官疾病。传统的血管介入手术中,医生需要暴露于高剂量辐射环境中,而泛血管手术机器人能够通过主从遥操作减少医生接触射线风险,提高手术安全性。同时其还具有三维高清成像系统、减缓疲劳等优势。

我国泛血管手术机器人仍处于起步阶段,其能够提升手术精度和减少医生接触射线辐射风险,未来市场潜力大。预计我国泛血管手术机器人的市场将从2022年的0.31亿元增长至2026年的12.27亿元,年复合增速为150.25%。

国内布局者较多,但格局未定。目前布局血管介入机器人的企业包括歌锐科技、奥朋医疗、唯迈医疗、爱博医疗、润迈德、睿心医疗、微创机器人等。有别于腔镜和骨科领域“一极多元”的局面,血管介入手术机器人领域竞争格局未定,创新技术还在不断涌现,临床优化和应用扩展还在进一步探索,目前国内仅有万思医疗(2023年3月)一家产品获批,市场仍旧是一片蓝海。

3. 多因素推动国产进入商业化阶段

2021年以来国产手术机器人厂家产品密集获批,加上国家政策支持,以及投融资市场的助推,手术机器人有望迎来商业化发展的快速阶段。

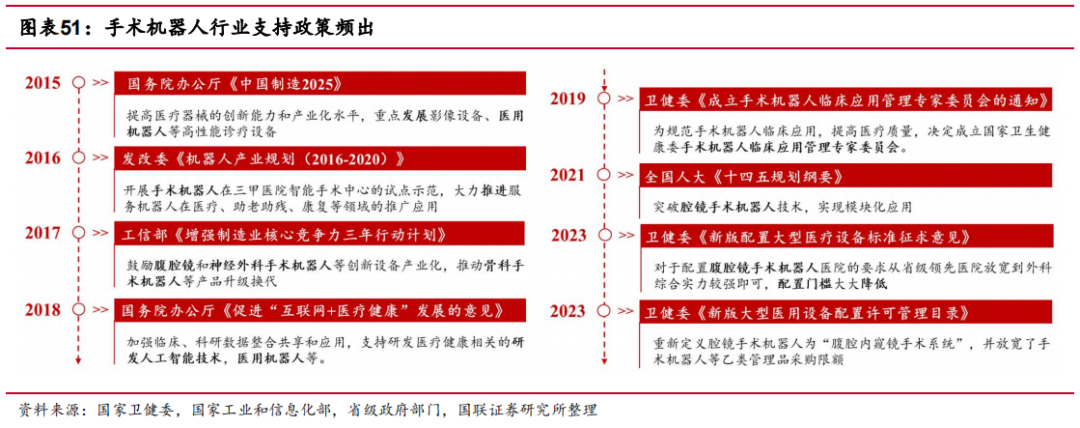

自2015年以来,政府制定了一系列政策推进机器人的研发和应用拓展。十四五以来,多部门更是频繁发文推动机器人技术创新和发展。手术机器人作为专用性强、技术难度大的高端医疗设备得到政策大力支持,国产企业得到长足发展。

具体看,政策支持主要表现在降低手术机器人的配置门槛,以及拓展临床应用场景,主要包括配置证政策和医保收费制度。

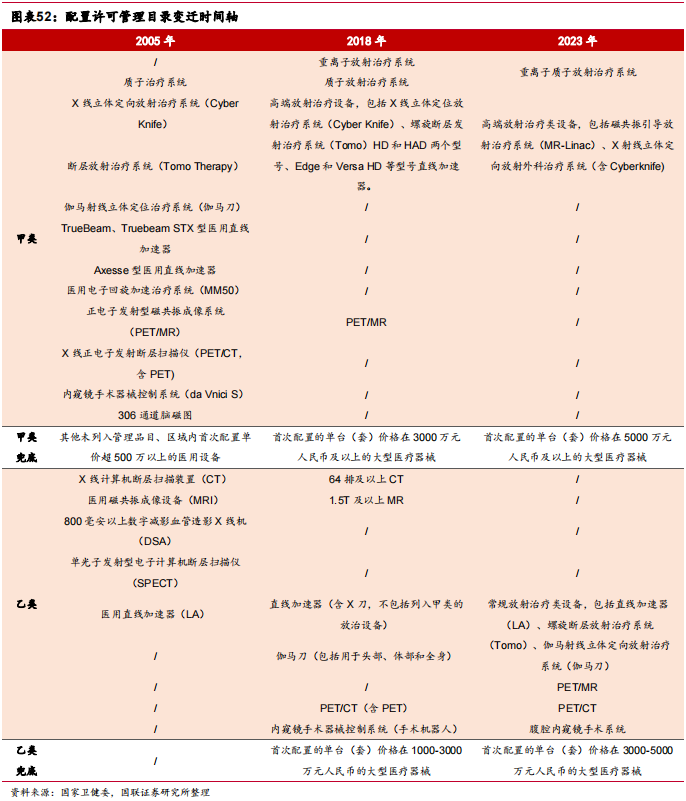

我国《大型医用设备配置与使用管理办法》最早于2005年开始实施,规定了我国大型医疗设备实行配置规划和配置许可制度。2005年版《大型医用设备配置许可管理目录》包括11个甲类设备(由中央负责配置管理),5个乙类设备(由省级负责配置管理)。

随着产品成熟度和临床普及率的提升,国家逐步简政放权、促进大型医用设备科学配置和合理使用,对技术成熟、性能稳定、应用规范的设备,积极推动由甲类改为乙类或由乙类调出目录。2018年和2023年版本的配置管理目录中,甲类分别变为4个和2个,乙类分别变为6个和4个。

其中腔镜手术机器人在2018年从甲类调为乙类设备之后,配置证规划数量持续增加,在2018-2020年以及十四五的规划中,分别新增225台和559台。配置证管制趋于放松,有助于推动手术机器人装机量持续增长。

同时,2023年配置证目录规范了手术机器人产品名称。2018年定义的“内窥镜手术器械控制系统”是达芬奇的注册名称,而变更后的“腹腔内窥镜手术系统”是目前国产腔镜机器人的注册名称,预示着对国产设备的认可和期待。

需求端,医院配置门槛降低有望推动普及率提升。

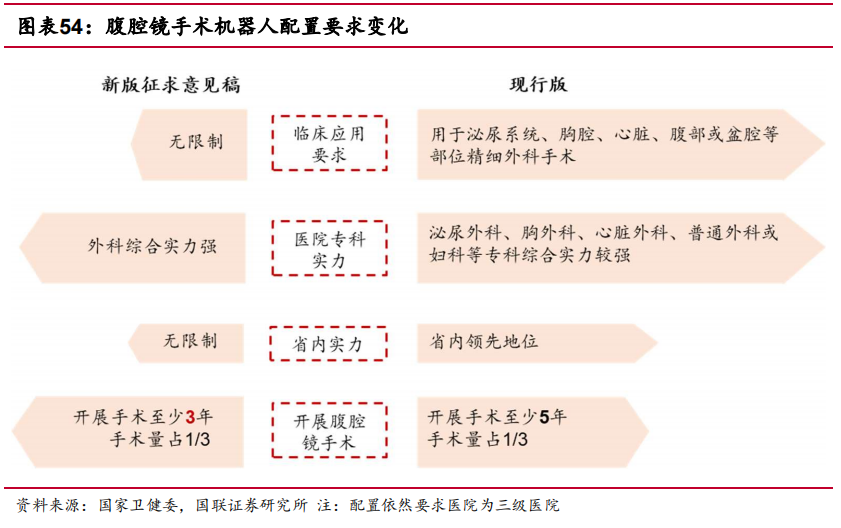

2023年4月13日,《大型医用设备配置标准指引(征求意见稿)》发布,对于配置腹腔镜手术机器人的医院实力、医院开展腹腔镜手术年限、临床应用要求等方面都放宽了要求,下沉市场(地区)有望被激活。

2)国家及各地政府积极探索收费和医保政策助推手术机器人应用

目前,国内大部分地区手术机器人收费进行自主定价,尚未形成统一收费,因此纳入医保报销的地区更少,只有在布局较早的上海、北京地区于2021年将部分手术机器人辅助手术纳入医保。近年来各地正在积极探索定价标准,随着国产产品不断上市,使用成本有望下降,收费或将逐步统一,纳入医保和商保支付值得期待。

2022年3月国家医保局公布的《关于完善骨科手术机器人,3D打印等辅助操作价格及相关政策的指南(征求意见稿)》对骨科手术机器人的收费标准进行了规定:

1) 只具备手术规划、术前模拟功能,操作价值在手术价格中体现,不另立项费;

2) 只具备和发挥导航定位功能,每例手术加收比例最高不超过40%,核心术式每例5000元以上的加收标准按每次2000元封顶;

3) 参与完成部分手术操作,每例手术加收比例不高于80%;

4) 参与完成全部手术操作的并进行远程手术操作,相对以上标准适当放宽加收比例。

我们认为骨科机器人收费还处在征求意见阶段,最终落实情况或有改变,但属于国家层面的积极探索,为之后统一定价或纳入医保奠定基础,也推动国内骨科手术机器人厂家积极创新,研发出能参与更多核心操作的产品。

上海、北京已将机器人手术纳入医保报销。

2021年4月,上海医保局将“人工智能辅助治疗技术”等28个新项目纳入上海市基本医疗保险支付范围,腔镜手术机器人辅助的四类手术纳入乙类医保,患者自负比例为20%。

北京也于2021年8月推出医保支付方案,手术机器人以及耗材均被纳入了医保支付范畴,其中,机器人辅助骨科手术的费用固定为8000元,可全部使用医保支付;而配套耗材费用也可报销70%。

近几年推出的收费和医保政策逐步规范了手术机器人的使用和医疗服务收费行为,鼓励创新通用技术的临床应用;各地基本医疗保险政策和商业医疗保险覆盖范围不断扩大,有望降低患者经济负担。因此我们认为,随着收费体系逐步规范、医保覆盖范围进一步扩大,手术机器人使用渗透率有望逐步提升。

国产供应链保障手术机器人发展。

手术机器人设备的组成部分主要包括传感系统(眼)、机械运动系统(手)、控制系统(脑),涉及多学科交叉,因此具有很长而复杂的生产链条,系统化集成的能力是关键。目前大部分核心的零部件基本可以实现国产供应,如伺服系统、减速器、控制器等,但在精密度、小型化及稳定性上仍有差距。

国内工业机器人的发展,为医疗机器人厂家奠定了良好的供应链基础。除此之外,国内软件技术人才储备丰富、5G网络建设世界领先,未来有望在更加智能化、远程治疗等领域有望超越国外水平。

另一方面,达芬奇专利到期给予国产厂家发展的机会。

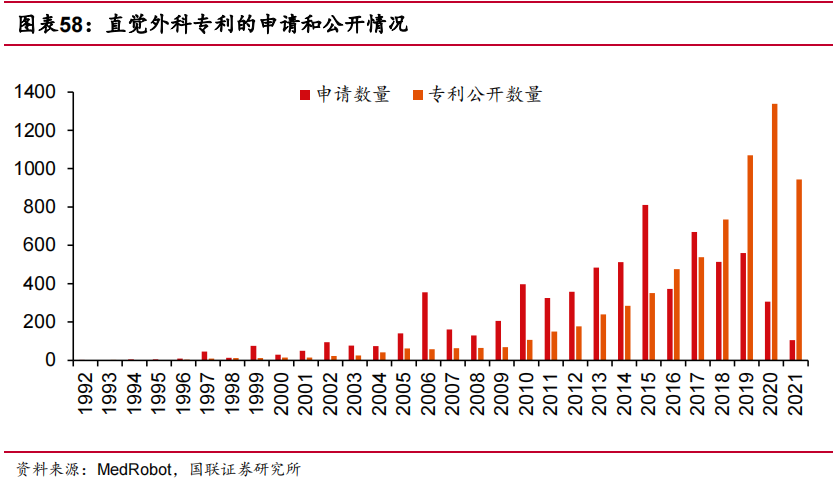

直觉外科达芬奇手术系统拥有相关专利2000多项,包括多自由度手术机械臂、前端手术器械、三维立体视觉定位、人机交互等等,几乎覆盖了现有同类外科手术机器人的所有技术保护点,集中在美国、欧洲和中国等中心国家。

达芬奇最早开始申请专利从1992年开始,第一批较大规模的专利申请在1997-1999年,随着达芬奇最早一批申请的专利陆续到期,更多手术机器人企业迎来发展机遇,国内厂家通过技术借鉴并不断创新,助推整个中国手术机器人行业高速发展。

3.3 资本市场融资火热推动行业不断技术创新

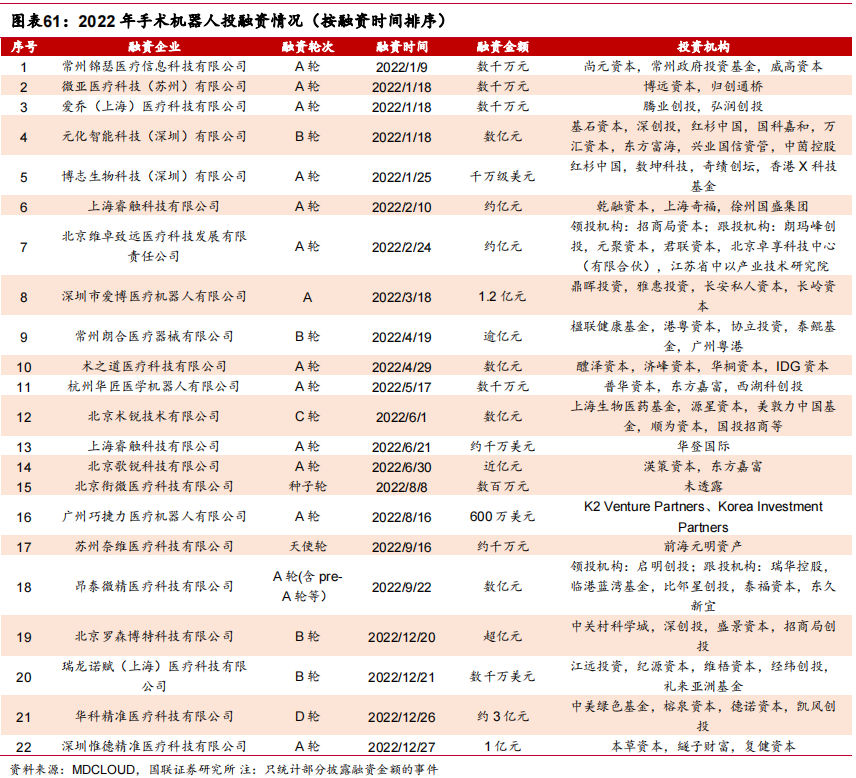

手术机器人作为医疗器械领域最热门的赛道之一,近年来投融资市场交易量持续上升,2022年共发生33起投融资事件,B轮及B轮前早期融资项目占比76%,主要集中在北京、上海和广东地区。

2022年发生的投融资事件中,融资规模过亿的项目包括元化智能、爱博机器人、朗合医疗、术之道、华匠、术锐、昂泰微精等。投融资的热情推动了行业早期的发展,有助于国产手术机器人的不断创新。

直觉外科为全球手术机器人龙头企业,

成立于1995年。1998年公司推出首台达芬奇手术机器人,为全球首款获批的腔镜手术机器人。此后公司不断推出新的手术机器人系统,目前已更新迭代至第四代达芬奇Xi系列。

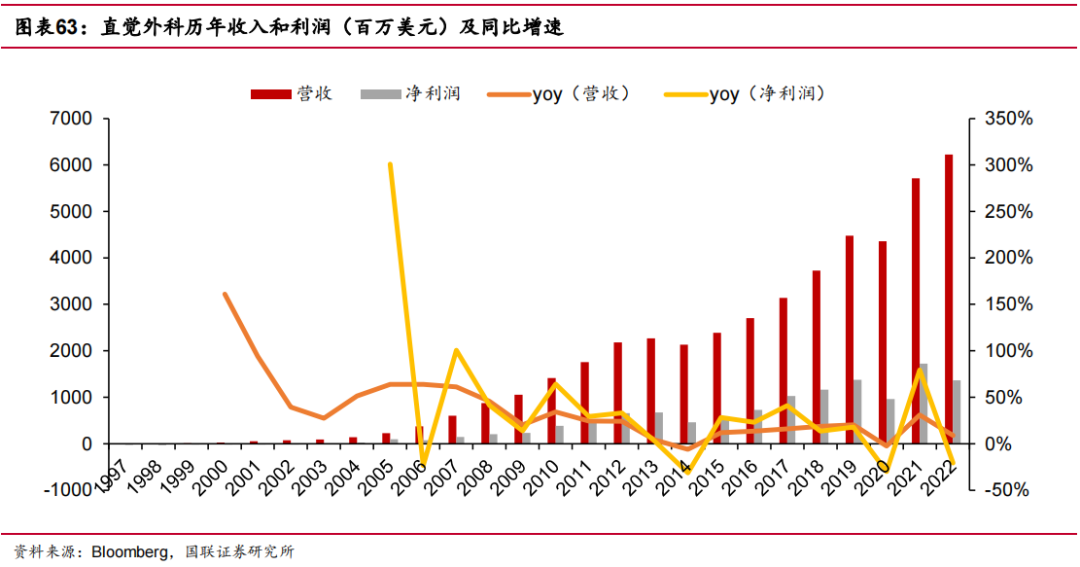

直觉外科1999年营收仅1000万美元,1997-2004年间公司净利润均为负值,直至2005年才开始扭亏为盈,标志着达芬奇手术机器人系统的成功商业化。2022年公司营收增长至62.2亿美元,净利润为13.62亿美元,净利率21.2%。

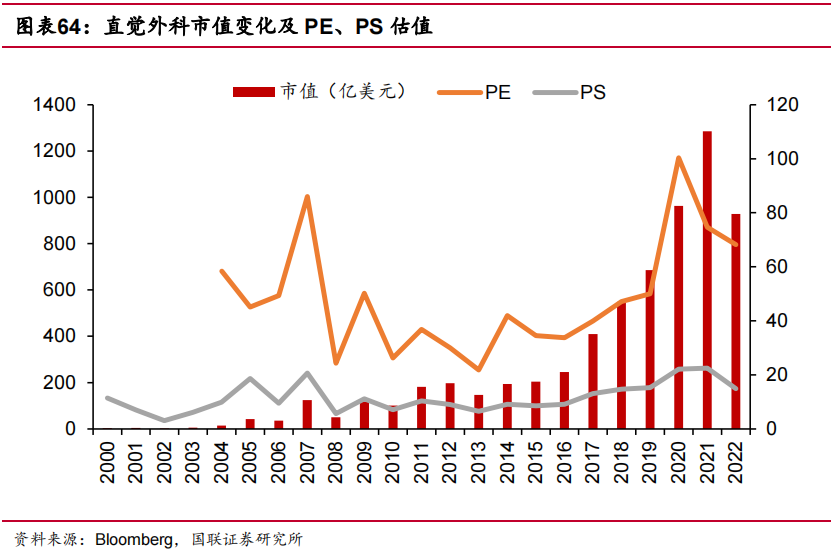

公司市值从2000年底的3亿美元增长至2022年底929亿美元,峰值超过1200亿美元,展现了优秀的投资回报率。由于公司产品技术壁垒高、行业龙头地位稳固,且收入利润持续增长,因此公司估值水平较高,PE估值大部分时间在40-80倍之间,PS估值大部分时间在10-20倍之间。

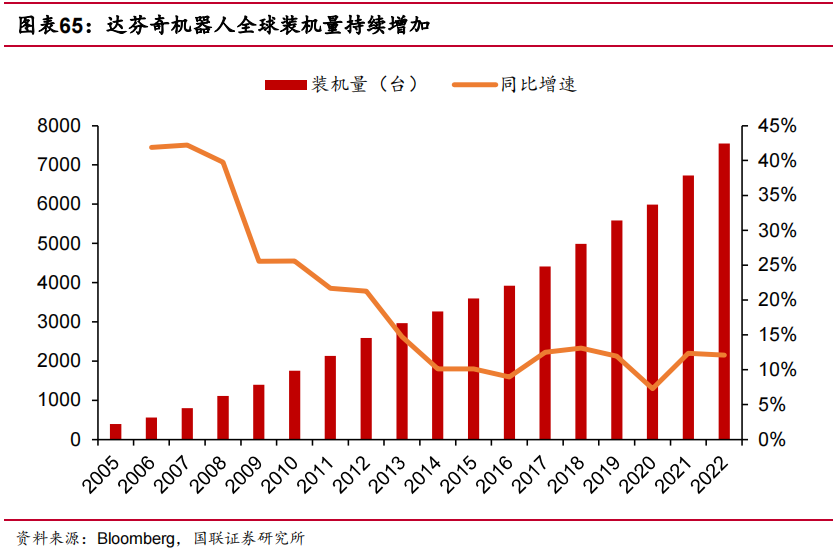

全球范围内装机量实现持续增长。

2005年全球装机量仅为394台,此时公司开始实现盈利。2005-2012年间装机量年复合增速为30.83%,呈现高速发展态势。2022年装机量达7544台,2012-2022年装机量年复合增速为11.30%,增速有所放缓。

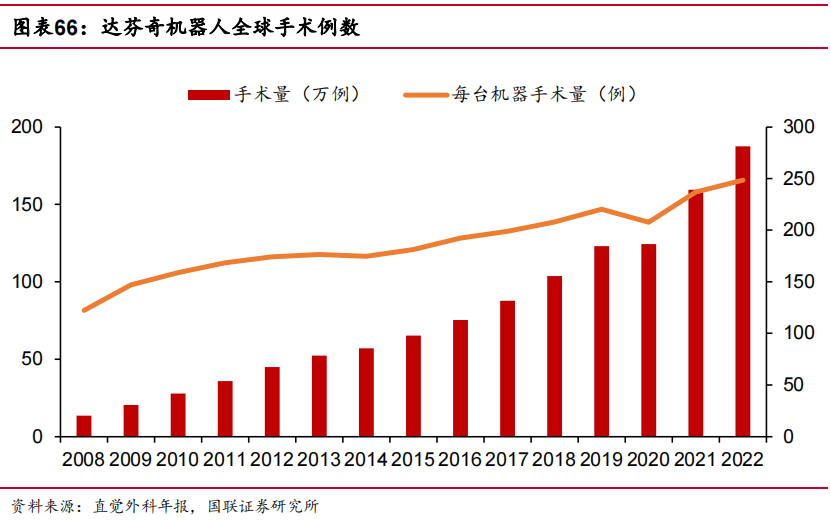

手术总量和年均单台手术量双双提升。

随装机量的不断增加,达芬奇全球手术量从2008年的13.6万例增加至2022年的187.5万例,年复合增速为20.61%。同时,达芬奇在全球范围内受认可度逐步提升,年均单台手术量呈稳步提升趋势,从2008年的122例增长至249例。

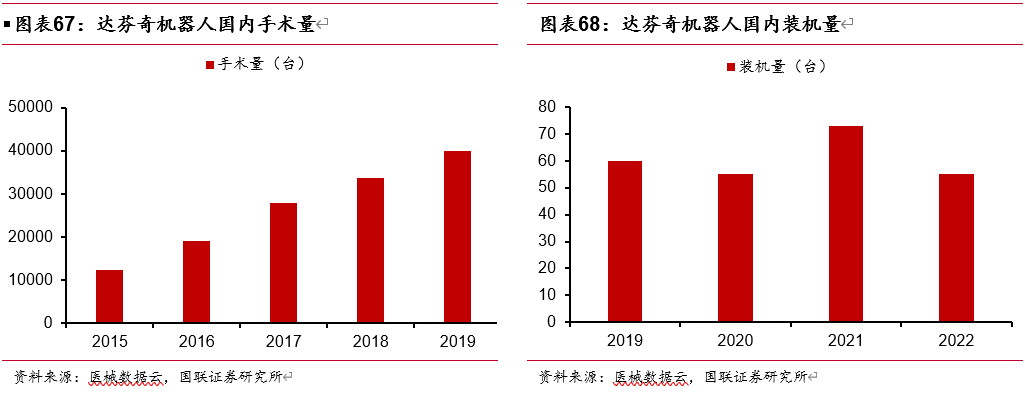

达芬奇手术机器人在中国市场仍处于快速装机阶段。

2006年解放军301总医院最早引进国内第一台达芬奇手术机器人,并完成了首例机器人微创心脏手术。目前达芬奇在国内通过复星直观进行销售,近年来装机和手术量均呈现快速上升的趋势。随着配置证放开,从2019年开始每年都保持着55台以上的装机,公司预计目前国内装机累计超过330台,年手术量达到10万台。

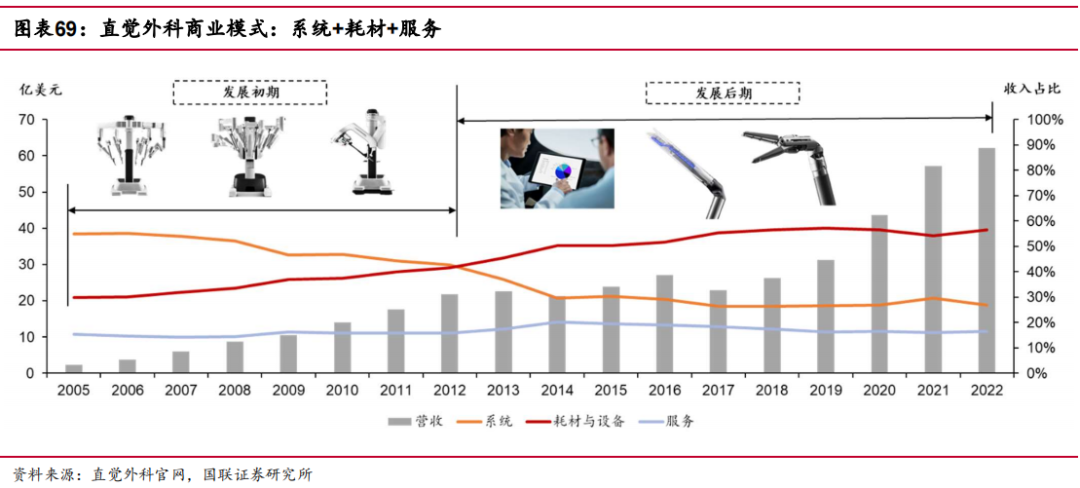

4.2 “剃须刀”商业模式:耗材和服务贡献长期收入来源

发展初期:

达芬奇手术系统为公司最主要的收入来源,2005年系统营收占比达54.8%,接近耗材营收的两倍。

发展后期:

随着系统的装机量不断增加,耗材占比提升。耗材使用一定次数需要强制性更换,耗材收入显著增加。服务业务主要包含售后服务、维修、检测等费用,同时也包含相关术前规划、术中指导、术中多平台协同、术后数据分析等一系列软件服务,耗材业务包括手术钳、外科吻合器等。

耗材占比提升为公司提供稳定收入来源。2013年耗材收入首次超过设备,且耗材占比不断提升。2022年系统、耗材和服务营收占比分别为:27%、57%和16%,耗材已成为主要收入来源,服务占比保持相对稳定,为15%-20%。

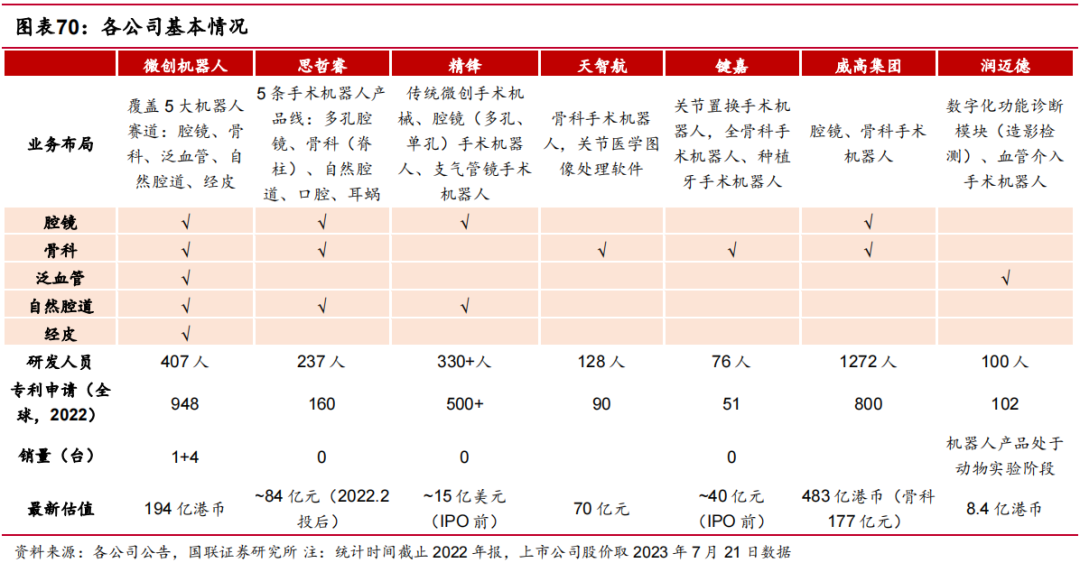

从产品线布局看,国内厂家中微创机器人品类最齐全,涵盖腔镜、骨科、泛血管等五大领域,其次为思哲睿(腔镜、骨科和自然腔道)和威高(腔镜和骨科),精锋主要聚焦于腔镜领域,天智航和键嘉专注于骨科领域。由于手术机器人属于高端医疗器械,专利数能够一定程度体现公司的研发实力。目前拥有专利数最多的公司为微创外科(948个),其次为威高集团(800个)和精锋医疗(500多个)。

5.1 微创机器人:国内布局最全、最具潜力的手术机器人公司

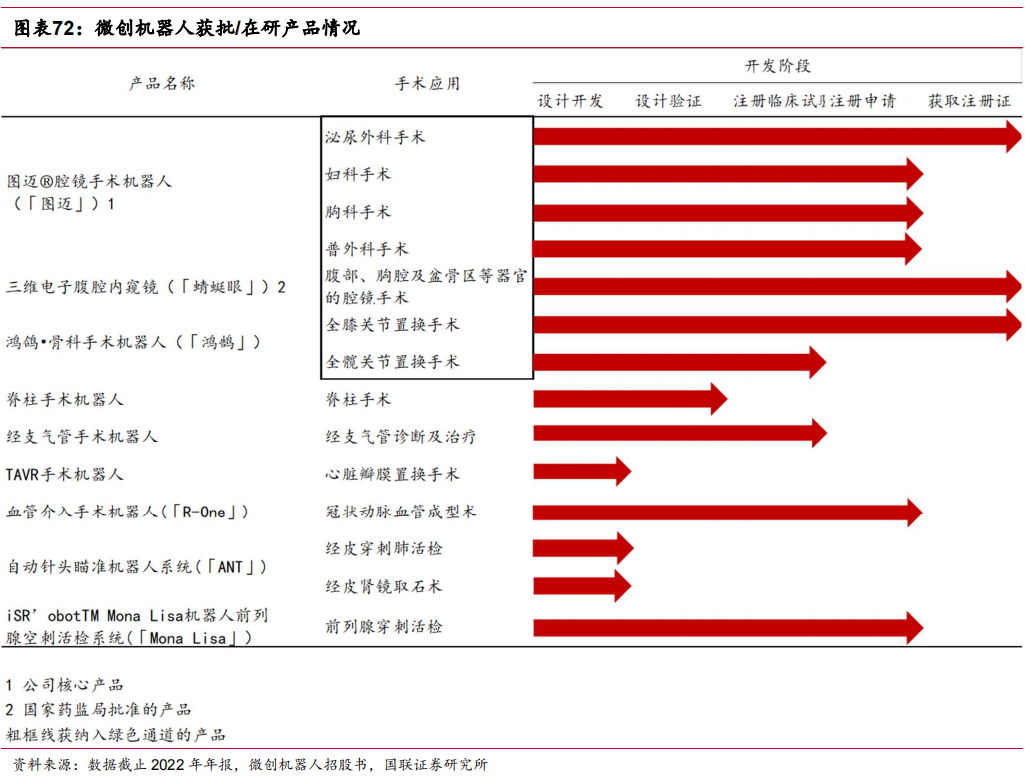

围绕五大外科手术领域,品类布局齐全。

公司于2014年开始研发手术机器人,截至目前已成功推出三大旗舰产品,分别为图迈腔镜手术机器人、蜻蜓眼三维电子腹腔内窥镜及鸿鹄骨科手术机器人。同时公司为全球唯一一家业务覆盖腔镜、骨科、泛血管、经自然腔道和经皮穿刺五大专科的手术机器人企业。

首台商业化装机开启规划化销售新征程。2022年,公司核心产品图迈实现5台中标,并完成首台商业化装机,实现商业化销售全流程的打通。公司营收达2160万元,同比增长904.79%。目前公司图迈已获泌尿外科NMPA注册证,并完成普外科、胸外科、妇科的注册临床试验;鸿鹄手术机器人(用于全膝关节置换术)已获NMPA、FDA、CE、ANVISA认证,后续随着商业化进程逐步推进,公司产品有望实现放量。

研发管线布局全面,新产品陆续上市。

随着图迈新增适应症的注册申请持续推进,标志着图迈将成为全球第二个、国产首个全面覆盖胸腔、腹腔、盆腔领域临床应用中药复杂术式的机器人。同时R-ONE血管介入手术机器人已完成注册临床试验,为中国首款完成多中心临床试验的心血管介入机器人系统。公司预计该产品今年有望获批,补齐手术机器人产品线。

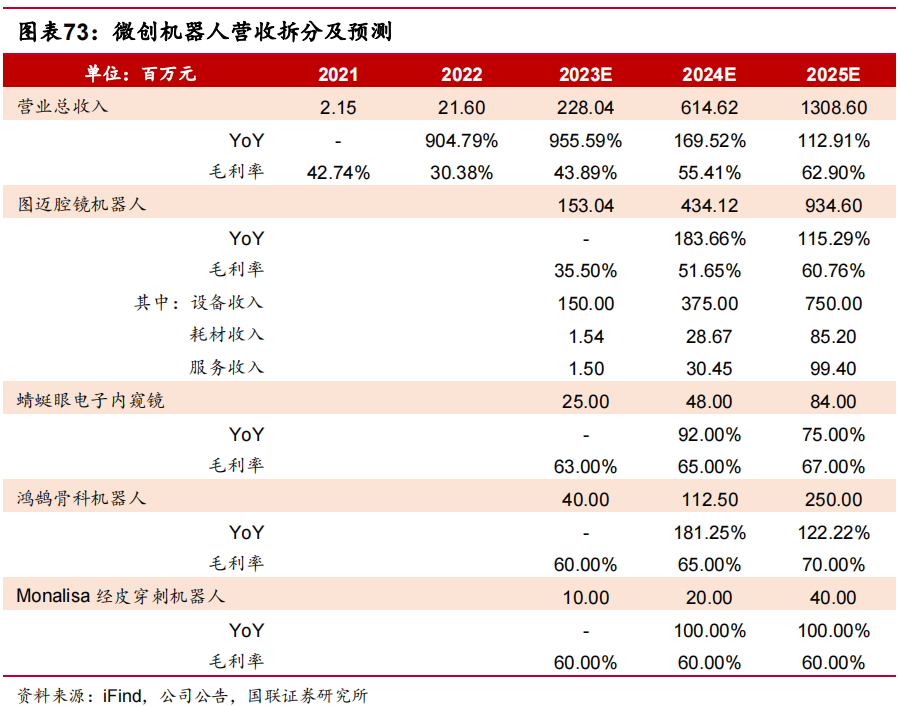

根据公司不同产品的商业化进展,我们对公司主要核心产品进行收入预测,其中收入主要来自于图迈腔镜机器人和鸿鹄骨科机器人,预计2023-2025年收入分别为1.5/4.3/9.3亿元和0.4/1.1/2.5亿元,内窥镜及其他手术机器人也将持续贡献收入。

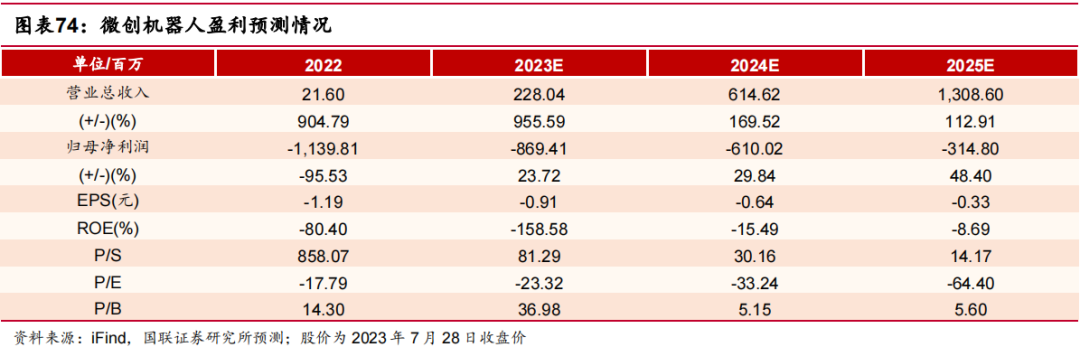

我们预计公司2023-2025年营业收入分别为2.28/6.15/13.09亿元,增速分别为955.59%/169.52%/112.91%,三年复合增速为292.73%,对应PS分别为81/30/14倍。由于公司研发管线较多、且商业化需要加大营销投入,预计费用率将保持高位,预计2023-2025年公司归母净利润分别为-8.69/-6.10/-3.15亿元。

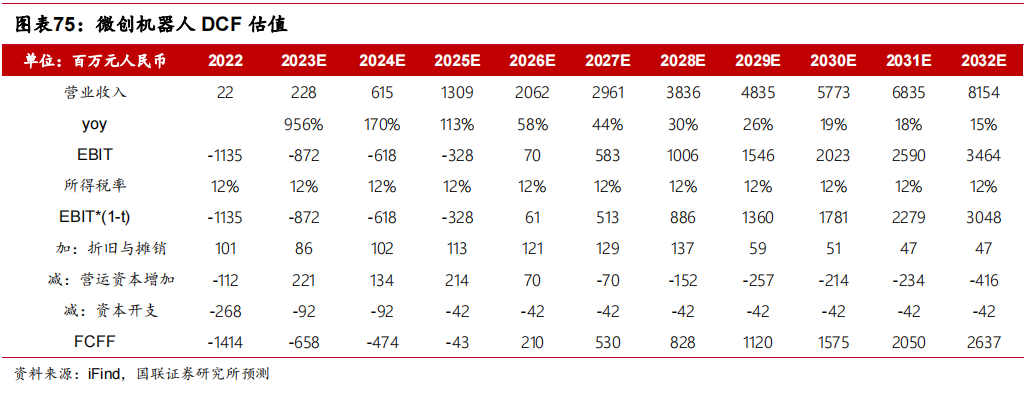

考虑公司仍处于商业化初期,短期较难实现盈利,我们采用DCF对公司进行估值。假设WACC为12.0%,永续增长率为2.0%,得到目标市值为262亿元人民币,按照2023年7月28日港币汇率0.91,对应市值287亿港元,目标价29.95港元。首次覆盖,给予“买入”评级。

新产品研发失败:

公司在研管线较多,临床验证具有不可预测性,存在研发失败导致产品上市的风险;

市场推广不及预期:

国内腔镜机器人长期被达芬奇垄断,临床使用形成习惯给国产品牌推广带来难度,同时医院经费受限也有可能造成销售不及预期的风险;

竞争加剧导致价格下降:

近年来国产手术机器人厂家不断涌现,新产品获批较多,有可能导致竞争加剧使得价格下降,对公司盈利带来不利影响。

公司成立于2005年,致力于研发、生产和销售骨科手术导航定位机器人,为国内首家,全球第五家取得医疗机器人产品注册许可证的企业。

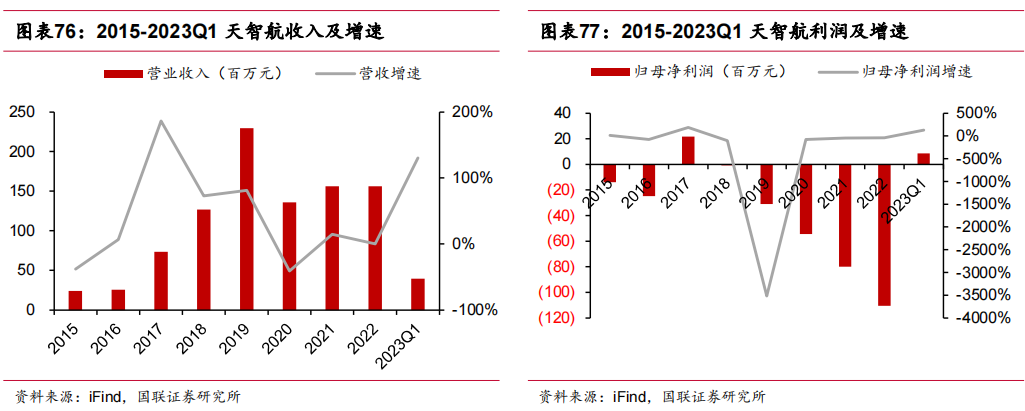

疫后复苏助力公司业绩快速增长。

受疫情影响,骨科手术机器人的采购招标、装机以及市场推广活动受到一定限制。2022年公司营收为1.56亿元,同比持平。随着疫后医院手术量的恢复,公司营收实现较快增长。2023Q1营收为0.40亿元,同比增长130.28%,归母净利润为864万元,同比增长130.03%,公司实现盈利主要是为转让非全资子公司水木东方部分股权获得的投资收益。

公司的发展经历“研发-产业化探索-产业化起步”阶段,2010年公司成功推出第一代医疗机器人,并获NMPA批准,标志公司实现初步的技术积累。2012-2014年间,公司处于商业化探索阶段,逐步积累在市场拓展方面的经验,且通过学术推广,不断扩大公司影响力。2016年以来,公司进入产业化起步阶段。第三代产品成功上市销售后获得良好的市场推广效果,公司确定以骨科手术机器人为核心业务的发展战略,并通过扩招销售人员等加快全国销售布局。

随着公司手术机器人适应症不断获批,以及新一代产品的上市,预计设备装机将持续提升;从2022年开始,公司积极推进与医疗机构联合建设骨科手术机器人微创手术中心(即购买技术服务)模式的业务拓展,因此技术服务收入有望快速增长;随着装机的提升、纳入医保地区有望增加,公司手术量将持续增长,因此预计配套耗材收入占比将持续提升。

我们预计公司2023-2025年营业收入分别为2.25/3.07/3.97亿元,增速分别为43.91%/36.54%/29.50%,三年复合增速为36.52%,对应PS分别为32/23/18倍。由于公司各项费用尤其是研发和销售费用较高,同时2023年发布的股权激励计划预计将带来5181万的摊销费用,预计公司2023-2025年归母净利润分别为-0.96/-0.64/-0.25亿元。

考虑公司尚未盈利,我们采用PS相对估值法进行估值,可比公司选取国内外手术机器人上市公司Intuitive Surgical(直觉外科)、Vicarious Surgical、微创机器人,可比公司2024年PS平均估值为27倍。考虑公司是国内骨科手术机器人龙头,产品布局领先,同时探索技术服务收费模式,有望提高公司盈利稳定性,参考可比公司估值,我们给予公司2024年27倍PS,对应市值为83亿元,目标价为18.10元,首次覆盖,给予“增持”评级。

市场开拓不及预期:

公司新业务更多聚焦下沉市场,地方医院可能存在经费短缺的问题。若机器人辅助骨科手术纳入医保不及预期,也会对公司的销售推广带来不利影响。

产品降价风险:

骨科手术机器人厂家众多,竞争激烈,可能存在降价风险;同时如果医保收费降价超预期,也将对公司耗材的收入带来负面影响。

跨市场选择标的作为可比公司的风险:

我国手术机器人行业仍处于早期发展阶段,可比公司不多,海外市场估值体系与国内存在差异,因此选择海外手术机器人公司进行比较可能存在风险。

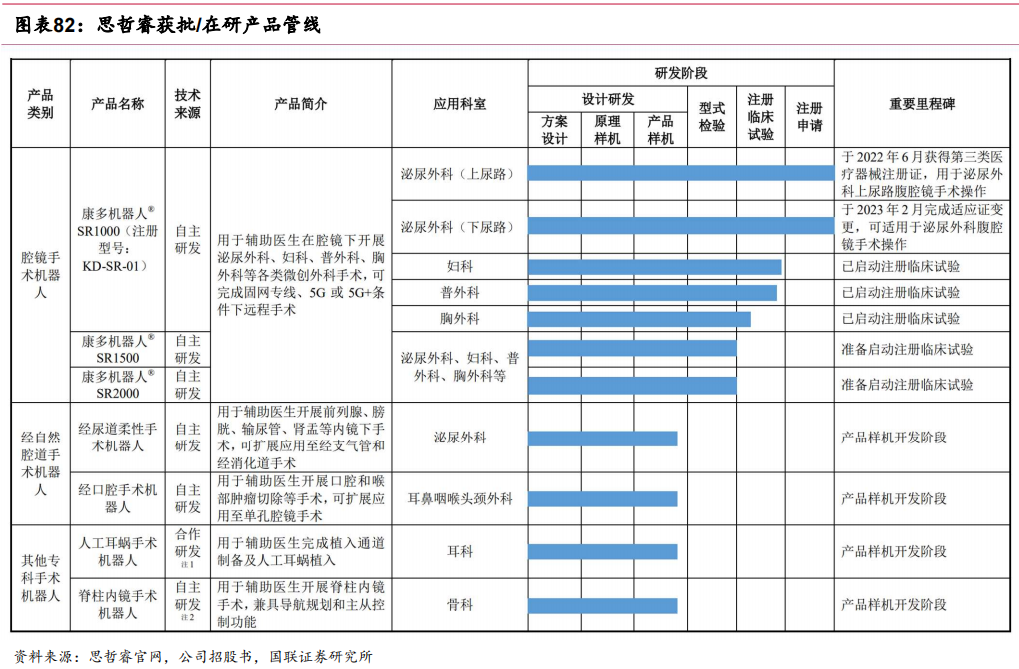

核心产品康多腔镜机器人开始装机。

公司成立于2013年,由哈工大机械工程专业杜志江教授创立,多位管理高层均为哈工大教授,是国内率先开展腔镜手术机器人技术及系统研发、生产和销售企业。其核心产品康多机器人于2023年2月实现首台商业化装机,且为首个在单家医院开展手术达到100台(临床试验手术)的国产腔镜手术机器人。

拥有丰富的手术机器人产品矩阵。

目前公司拥有五条产品线,形成涵盖腔镜手术机器人、经尿道柔性手术机器人、经口腔手术机器人、人工耳蜗手术机器人、脊柱内镜手术机器人等丰富的手术机器人产品矩阵。核心产品康多机器人于2022年获得第III类医疗器械注册证,其余四款产品正处于样机开发阶段,获批后将形成整体解决方案,覆盖多科室诊疗需求。

产品价格优势明显,实现差异化竞争。在实际应用过程中,手术机器人高昂的价格限制其在临床上推广普及。以微创机器人为例,其腔镜手术机器人的中标价格为1400-2600万元。而公司首台SR1000中标价格仅为538万元,出厂价一般在350-900万之间,具备性价比优势。

5.4 键嘉医疗:关节置换优势领先,专注骨科和口腔

键嘉医疗成立于2018年,创始团队深耕手术机器人领域,凭借出色的医工结合以及极强的执行能力,带领公司迅速成为国内领先的硬组织手术机器人平台型企业,目前已经在科创板提交招股书。公司髋关节置换手术机器人为国产首个获NMPA批准的产品,且膝关节置换手术机器人也于2023年获批,多产品协同使得公司有望抢先占领关节置换手术机器人市场的先机,成为市场先行者。

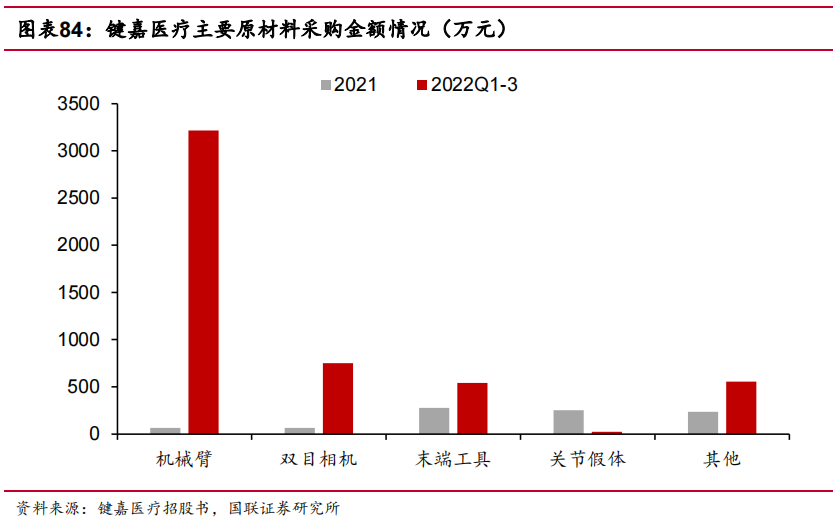

加大原材料采购助力后续销售。

虽然目前公司尚未进行商业化销售,但2022年公司采购生产物料费用大幅增加,预计为提高公司供货能力准备,其中机械臂采购金额占比最大,库卡为第一大供应商,2022年前三季度采购金额3087万,占比57%。

截至2023年1月,ARTHROBOT髋关节置换手术机器人已中标6家医院的招标采购项目,为国内首款中标的国产关节置换手术机器人,为后续其它省份招标采购起积极示范作用。

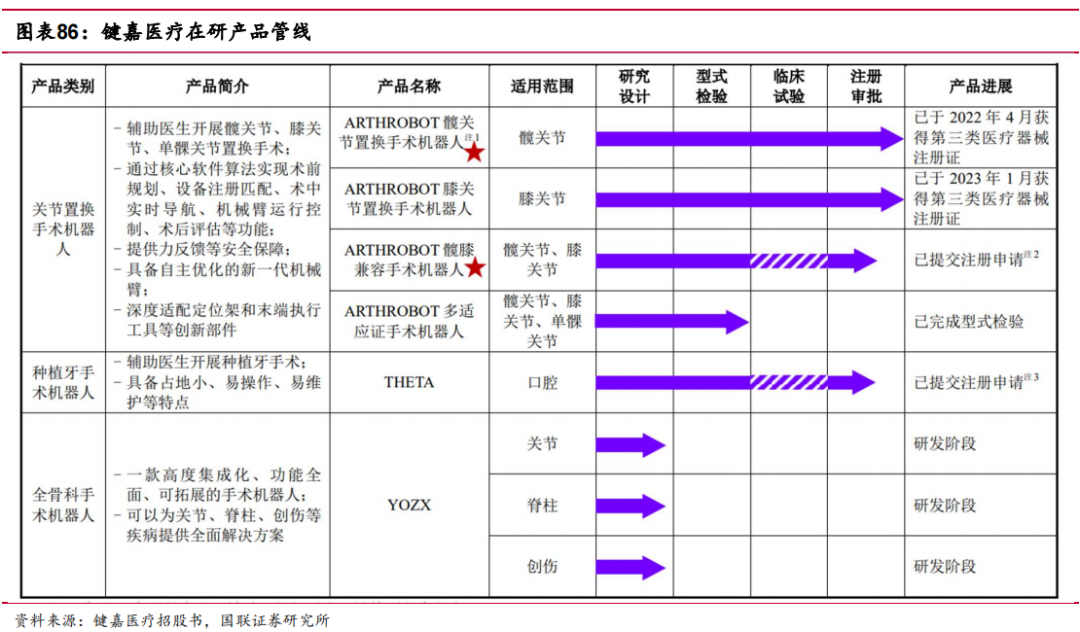

围绕关节置换布局多品类,逐步拓展至骨科和口腔科。公司产品线涵盖关节置换手术机器人、种植牙手术机器人和全骨科手术机器人,髋关节、膝关节置换手术机器人已获批,髋膝兼容手术机器人和种植牙手术机器人已提交注册申请,新品推出将为公司营收提供增长引擎。全骨科手术机器人仍处于研发阶段。

公司成立于2017年,专注微创手术机器人及器械,提供外科手术的创新解决方案,为国内首家已完成多孔和单孔腔镜手术机器人关键临床试验的公司。多孔腔镜手术机器人已于2022年12月获得NMPA审批,多孔及单孔腔镜手术机器人均获NMPA创新器械的快速审评资格。

拥有卓越的研发能力。

公司已完全独立掌握手术机器人所涉及的多项核心技术,并形成了完整的自有知识产权体系,在全球共有超过500项专利授权及专利申请,于中国的专利授权和专利申请数量均在中国手术机器人公司中排名第一,也是中国首家已完成多孔和单孔腔镜手术机器人关键临床试验的公司。

聚焦腔镜手术机器人系统。

公司手术机器人布局四大赛道,分别为多孔腔镜手术机器人、单孔腔镜手术机器人、自然腔道手术机器人和高端微创手术器械,其中核心产品多孔腔镜手术机器人和腔镜手术所用内窥镜处于注册阶段,单孔腔镜手术机器人正在进行临床试验。自然腔道手术机器人系统和吻合器处于早期研发阶段。

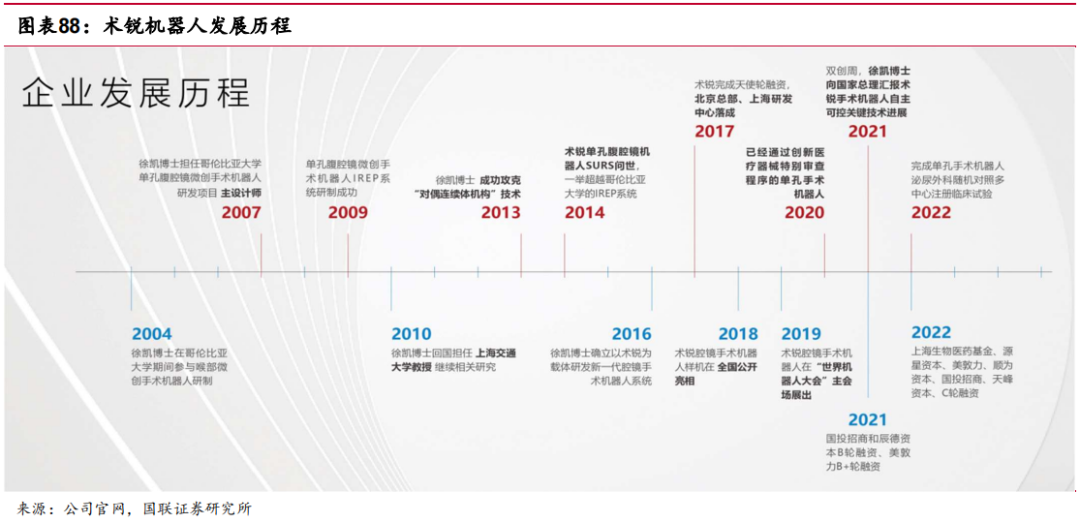

5.6 术锐机器人:开启国产腔镜手术机器人单孔创新时代

公司成立于2014年,致力于完全自主研发、生产和销售单多孔通用型微创腔镜手术机器人系统。创始人徐凯教授毕业于美国哥伦比亚大学,师从“医疗机器人之父”Russell Taylor教授。

突破单孔手术机器人机械臂核心技术。内窥镜手术系统(SR-ENS-600)进入创新医疗器械特别审查程序,并于2023年6月获得NMPA注册证。依托“对偶连续体机构”这一革新性设计,产品所搭载的高性能可形变手术臂动作灵动精准,综合性能比肩国际顶尖的单孔手术机器人水平,并一举打破国外多年技术垄断。目前术锐已经在全球范围内提交知识产权申请500余项,拥有中国专利147项、海外专利40项。

(1)RAS纳入医保不及预期风险:机器人辅助手术费用较高、患者承担能力较弱,限制了手术机器人的需求和渗透率的提升,若RAS纳入医保进度较慢,则可能影响国内厂家的市场开拓和持续盈利。

(2)商业化拓展不及预期风险:国内手术机器人主要被海外品牌占据,尤其是腔镜机器人领域达芬奇一家独大,由于使用习惯、品牌信赖等问题医生可能对于国产品牌接受度较低,若国产产品上市后销售不及预期,则可能对公司经营带来影响。

(3)相关公司持续亏损风险:国产手术机器人尚处于发展初期,企业需要投入大量费用用于产品研发、临床注册、商业推广等,因此存在持续亏损的风险。

(4)市场竞争加剧风险:近几年国产厂家纷纷布局手术机器人赛道,也有多款产品上市或即将上市,同时直觉外科也在布局本地化生产,若竞争对手持续增加,可能会出现产品降价的情况,对布局较为领先的上市公司可能带来业绩上的冲击。

文中报告节选自国联证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《医药生物:手术机器人行业——国产手术机器人进入商业化时代》

对外发布时间:2023年7月30日

报告发布机构:国联证券股份有限公司

本报告分析师:郑薇 SAC执业证书编号:S0590521070002。